Mieux comprendre les Gammes H

La Rémunération

- Différentes rémunérations

- Effet mémoire

- Mécanisme airbag

- Simulations historiques

- Profil de rémunération / risques

- En complément des placements garantis

- Comparatif avec les actions

- Comparatif avec les ETF

- Comparatif avec les placements de défiscalisation

- Historique de performance

- Remboursement par vagues

Les Risques

Le Fonctionnement

Simulations historiques

Avertissement

Les données présentées ci-après se réfèrent à des simulations des performances passées (ou simulations historiques) et les performances passées ne préjugent pas des performances futures.

L’exactitude, l’exhaustivité ou la pertinence de l’information provenant de sources externes n’est pas garantie, bien qu’elle ait été obtenue auprès de sources raisonnablement jugées fiables.

Les éléments de la présente fiche explicative, relatifs aux données de marché, sont fournis sur la base de données constatées à un moment précis.

Les exemples ci-dessous n’ont qu’une valeur indicative et informative et ne sauraient constituer en aucune manière une offre commerciale.

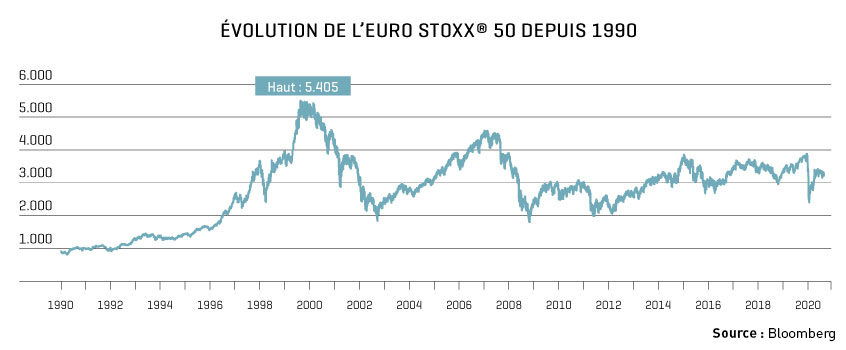

Historique sur 30 ans incluant plusieurs cycles boursiers

Les simulations sur les données historiques de marché permettent d’analyser le comportement de supports aux mêmes caractéristiques, émis chaque jour de la période considérée.

Elles permettent d’appréhender le devenir d’un même support sur une période incluant différents cycles de marché, c’est-à-dire de montrer la sensibilité du support à l’évolution des conditions historiques de marché.

Les simulations suivantes permettent également de comparer différents supports Gammes H, sur la même période, en faisant varier leurs niveaux de déclenchement et de protection du capital à l'échéance.

Elles ont été réalisées pour 4.911 supports d’une durée maximale de 12 ans avec pour Indice de référence l’Euro Stoxx® 50, sur la base de ses cours relevés quotidiennement du 1er janvier 1990 au 27 octobre 2020.

Elles présentent les scénarios de remboursement avec soit un dénouement gagnant, soit le déclenchement de la barrière de protection à l’échéance avec préservation du capital (aucun gain), soit une perte à l’échéance.

Les cas de perte à l’échéance des simulations historiques se concentrent sur la période de souscription de décembre 1999 à juin 2001.

SIMULATIONS AVEC DIFFÉRENTES PROTECTIONS CONDITIONNELLES À L’ÉCHÉANCE

Hypothèses

| Possibilité annuelle de remboursement anticipé si l’Indice de référence est supérieur ou égal à son niveau initial | ||

| INDICE DE RÉFÉRENCE Euro Stoxx® 50 | DURÉE MAXIMALE 12 ans | BARRIERE DE PROTECTION À L’ÉCHÉANCE 30 %, 40 % ou 50 % |

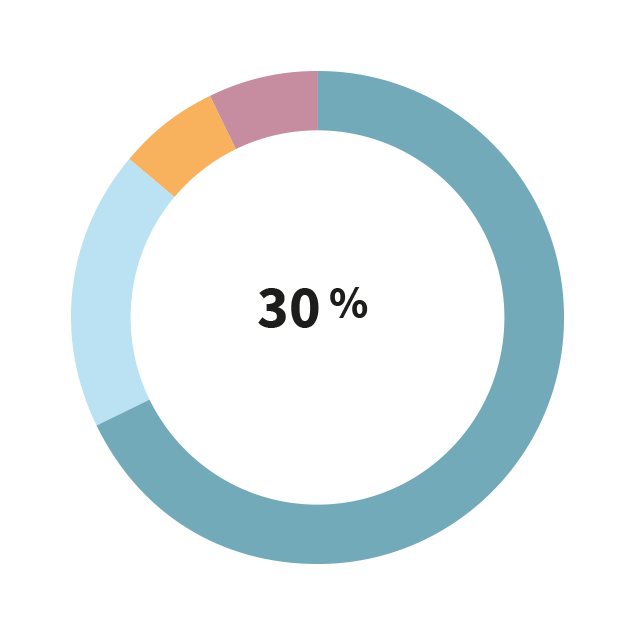

Jusqu’à 30 % de baisse

- Dans 67,99 % des cas, le remboursement est gagnant en année 1.

- Dans 18,24 % des cas, le remboursement est gagnant à l’issue de l’une des années 2 à 12.

- Dans 6,70 % des cas, la protection est activée à l’issue de l’année 12 : seul le capital est remboursé (aucun gain).

- Dans 7,07 % des cas, perte à l’issue de l’année 12, comprise entre 30 % et 61,70 %.

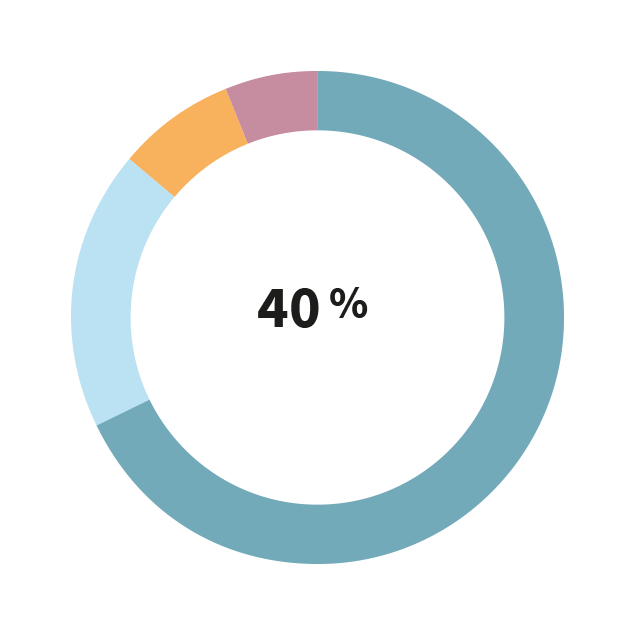

Jusqu’à 40 % de baisse

- Dans 67,99 % des cas, le remboursement est gagnant en année 1.

- Dans 18,24 % des cas, le remboursement est gagnant à l’issue de l’une des années 2 à 12.

- Dans 7,66 % des cas, la protection est activée à l’issue de l’année 12 : seul le capital est remboursé (aucun gain).

- Dans 6,11 % des cas, perte à l’issue de l’année 12, comprise entre 40 % et 61,70 %.

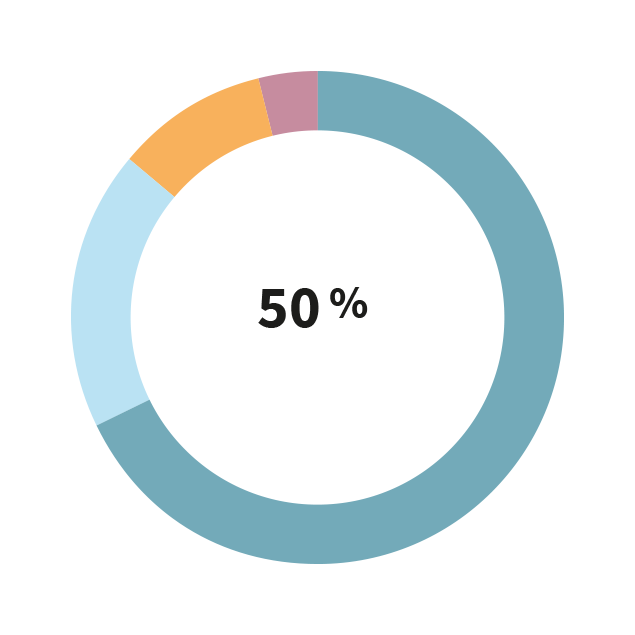

Jusqu’à 50 % de baisse

- Dans 67,99 % des cas, le remboursement est gagnant en année 1.

- Dans 18,24 % des cas, le remboursement est gagnant à l’issue de l’une des années 2 à 12.

- Dans 10,00 % des cas, la protection est activée à l’issue de l’année 12 : seul le capital est remboursé (aucun gain).

- Dans 3,77 % des cas, perte à l’issue de l’année 12, comprise entre 50 % et 61,70 %.

Conclusion

Les cas de remboursement gagnant, par anticipation ou à l’échéance des 12 ans, sont évidemment identiques (86,23 %), s’agissant de simulations comparant différentes protections conditionnelles à l’échéance.

La différence se situe lorsque le placement n’a jamais été gagnant à son échéance des 12 ans. Dans ce cas défavorable, plus la barrière de protection à l’échéance est importante, moins le risque est élevé grâce au mécanisme de remboursement du capital. Les frais liés au cadre d’investissement restent toutefois et en tout état de cause à la charge du souscripteur.

Le surplus de protection a cependant un coût. Une barrière de protection à l’échéance de 30 % permet d’obtenir une rémunération annuelle potentielle de 2 à 3 % supérieure à une barrière de protection de 50 %.

En fonction de ses objectifs et de son profil de risque, le souscripteur choisit donc de privilégier soit la rémunération, soit la protection à l'échéance.

SIMULATIONS AVEC DIFFÉRENTS NIVEAUX DE DÉCLENCHEMENT

Hypothèses

| Possibilité annuelle de remboursement anticipé | ||

| INDICE DE RÉFÉRENCE Euro Stoxx® 50 | DURÉE MAXIMALE 12 ans | BARRIERE DE PROTECTION À L’ÉCHÉANCE 30 % |

Niveau de déclenchement ≥ 95 % du niveau initial de l’Indice de référence

- Dans 72.29 % des cas, le remboursement est gagnant en année 1.

- Dans 16,33 % des cas, le remboursement est gagnant à l’issue de l’une des années 2 à 12.

- Dans 5,62 % des cas, la protection est activée à l’issue de l’année 12 : seul le capital est remboursé (aucun gain).

- Dans 5,76 % des cas, perte à l’issue de l’année 12, comprise entre 30 % et 61,70 %.

Niveau de déclenchement ≥ 100 % du niveau initial de l’Indice de référence

- Dans 67,99 % des cas, le remboursement est gagnant en année 1.

- Dans 18,24 % des cas, le remboursement est gagnant à l’issue de l’une des années 2 à 12.

- Dans 6,70 % des cas, la protection est activée à l’issue de l’année 12 : seul le capital est remboursé (aucun gain).

- Dans 7,07 % des cas, perte à l’issue de l’année 12, comprise entre 30 % et 61,70 %.

Niveau de déclenchement ≥ 105 % du niveau initial de l’Indice de référence

- Dans 61,54 % des cas, le remboursement est gagnant en année 1.

- Dans 22,01 % des cas, le remboursement est gagnant à l’issue de l’une des années 2 à 12.

- Dans 8,39 % des cas, la protection est activée à l’issue de l’année 12 : seul le capital est remboursé (aucun gain).

- Dans 8,06 % des cas, perte à l’issue de l’année 12, comprise entre 30 % et 61,70 %.

Conclusion

La variation du niveau de déclenchement de - 5 % à + 5 % abaisse le nombre de cas de remboursement avec gain (83,55 % contre 88,62 %) et entraîne une augmentation du nombre de cas de perte à l’échéance (8,06 % contre 5,76 %).

Ce risque supplémentaire se traduit cependant par une augmentation de la rémunération annuelle de l’ordre de 4 à 6 %.

Lettre d'information

Inscrivez-vous à la newsletter !

- Recevez chaque mois nos prochaines offres

- Suivez l'évolution des Gammes H

une question,

besoin d’un rendez-vous ?

01 53 45 98 00

L'équipe Hedios se tient à votre disposition du lundi au vendredi de 7h à 19h