Mieux comprendre les Gammes H

La Rémunération

Les Risques

Le Fonctionnement

Indice de référence

Indice diversifié de grandes sociétés européennes

Les Indices de référence, dont dépendent les Gammes H, sont généralement des indices diversifiés de grandes capitalisations de la zone euro : Euro Stoxx®50, MSCI® Euro 50 Select 4,75 % Decrement, Euro iStoxx® 70 Equal Weight Decrement 5 %, S&P Euro 50 Equal Weight Synthetic 5 % Price, Euronext® Eurozone 40 EW Decrement 5 %, Solactive Eurozone 50 Equal Weight 5 % AR, etc. Ces Indices de référence sont faciles à suivre sur Internet.

D’autres indicateurs financiers pourraient servir de référence à un support Gammes H. Tous sont désignés par le terme de sous-jacent.

Pour limiter les risques, les Gammes H ne sont cependant jamais adossées à un sous-jacent comportant une seule société, un panier d'actions de quelques sociétés, une stratégie d’investissement thématique ou sectorielle, un sousjacent de taux, devises, matières premières, etc.

À savoir

Pourquoi choisir un Indice de référence diversifié de grandes capitalisations ?

Les grandes sociétés cotées ont vocation à créer des richesses.

Leurs bénéfices sont en partie distribués aux actionnaires (dividendes) et en partie capitalisés (réserves).

Le cours de leurs actions est donc susceptible de croître mécaniquement dans la durée, ne serait-ce qu’en intégrant les bénéfices non distribués.

Sur un horizon long terme de 12 ans, nous avons la conviction que la probabilité est relativement importante pour que ces Indices diversifiés de grandes sociétés européennes progressent, notamment de seulement quelques points.

Les solutions Gammes H sont gagnantes sur la base d’un Indice de référence stable, légèrement en baisse ou légèrement en hausse à l’une des dates de constatation fixées à l’avance.

Un Indice de référence dilue le risque, alors qu’une seule société fait toujours porter au souscripteur un risque spécifique : les sociétés les plus solides peuvent connaître un accident de parcours (Société Générale, Volkswagen).

Un Indice de référence peut progresser alors que l’une de ses sociétés sous-jacentes peut baisser fortement.

À savoir

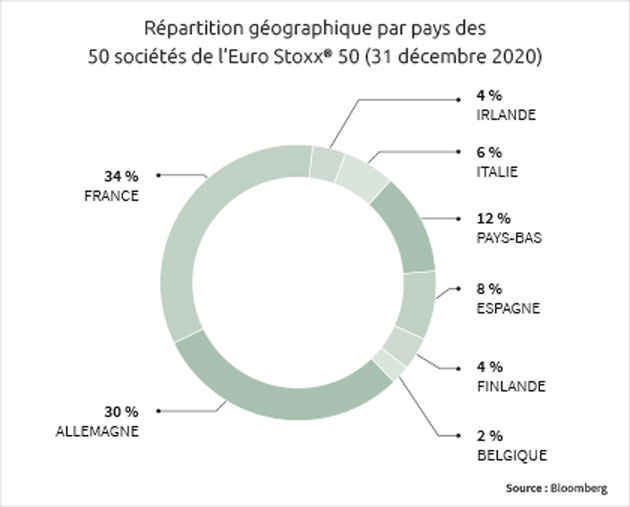

Euro Stoxx® 50

L’indice Euro Stoxx® 50 (dividendes non réinvestis) est composé des 50 principales sociétés de la zone euro, sélectionnées sur la base de leur capitalisation boursière ainsi que du nombre d'actions disponibles sur le marché. Il respecte une pondération géographique et sectorielle qui reflète de manière fidèle la structure économique de la zone euro et s’est imposé comme le standard et la référence des marchés actions européens.

Les sociétés composant l'indice Euro Stoxx® 50 (31 décembre 2020)

ADIDAS, ADYEN, AHOLD DELHAIZE, AIR LIQUIDE, AIRBUS, ALLIANZ, AMADEUS, ANHEUSER-BUSCH, ASML, AXA, BASF, BAYER, BCO SANTANDER, BMW, BNP PARIBAS, CRH, DAIMLER, DANONE, DEUTSCHE BOERSE, DEUTSCHE POST, DEUTSCHE TELEKOM, ENEL, ENGIE, ENI, ESSILOR LUXOTTICA, FLUTTER ENTERTAINMENT, IBERDROLA, INDITEX, ING, INTESA SANPAOLO, KERING, KONE, L’OREAL, LINDE, LVMH, MUNICH RE, NOKIA, PERNOD RICARD, PHILIPS, PROSUS, SAFRAN, SANOFI, SAP, SCHNEIDER ELECTRIC, SIEMENS, TOTAL, VINCI, VIVENDI, VOLKSWAGEN, VONOVIA.

Indices de référence optimisés

Dans un contexte durable de taux d'intérêts bas, parfois accompagnés d’une volatilité basse, il est devenu difficile de concevoir des placements Gammes H, avec des rémunérations potentielles toujours aussi attractives, sur l’Indice de référence Euro Stoxx® 50.

Les Indices de référence optimisés, tout en restant très corrélés à l’Euro Stoxx® 50, permettent d'améliorer sensiblement la rémunération potentielle ou la barrière de protection à l'échéance, en contrepartie de potentielles moins bonnes performances que celles de l’Euro Stoxx® 50, ce qui fut notamment le cas au cours de ces dernières années, réduisant ainsi la probabilité de remboursement.

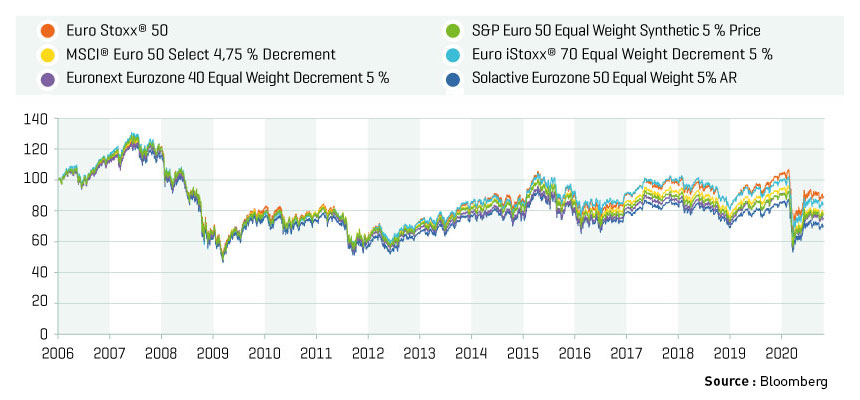

Par exemple, les 5 indices MSCI® Euro 50 Select 4,75 % Decrement, Euro iStoxx® 70 Equal Weight Decrement 5 %, S&P Euro 50 Equal Weight Synthetic 5 % Price, Euronext® Eurozone 40 EW Decrement 5 % et Solactive Eurozone 50 Equal Weight 5 % AR, largement corrélés à l’indice Euro Stoxx® 50, sont construits sur les principes suivants :

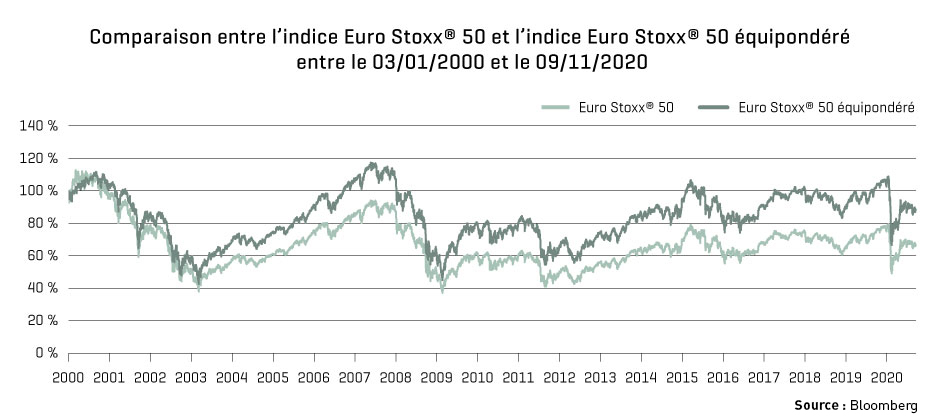

- équipondérer les principales sociétés de la zone euro (chaque société représente le même poids) alors que, concernant l’Euro Stoxx® 50, chaque société représente une part plus ou moins importante en fonction de sa capitalisation boursière.

L’équipondération permet une diversification du risque spécifique lié à certaines sociétés, en évitant une trop forte concentration sur seulement quelques-unes d'entre elles. À titre d’exemple, les 10 premières des 50 sociétés de l’Euro Stoxx® 50 représentent environ 40 % du poids total de l'indice.

Grâce à l'équipondération de chaque valeur, les indices optimisés sont moins dépendants des poids lourds que les indices standards.

Par ailleurs, des études académiques et empiriques ont montré qu’un portefeuille de sociétés équipondérées obtient, sur le long terme, une performance plus élevée qu’un portefeuille pondéré par capitalisation boursière.

Grâce à l’équipondération, une surperformance d'environ 1,40 % par an a pu être historiquement constatée :

Cliquez sur l'image pour l'agrandir

Cliquez sur l'image pour l'agrandir

- réinvestir dans l’Indice de référence les dividendes détachés par les sociétés qui le constituent, ce qui n’est pas le cas pour l’Euro Stoxx® 50 ;

- retrancher enfin de l’Indice de référence un dividende forfaitaire (de l'ordre de 5,00 % par an).

Sachant que, par le passé, l’équipondération a permis une amélioration de la performance d'environ 1,40 % par an, les Émetteurs ont eu l’idée de retrancher un dividende forfaitaire supérieur d’environ 2,10 % aux dividendes réellement distribués (2,90 % en moyenne sur les dix dernières années), pour obtenir ainsi une corrélation avec l’Indice Euro Stoxx® 50.

Schématiquement, un décrément forfaitaire de 5,00 % aurait historiquement eu un impact négatif sur son indice optimisé d'environ 0,70 % par an (par rapport à l'indice standard Euro Stoxx® 50).

Quel est l'impact sur les solutions Gammes H ?

Le niveau des dividendes impacte la composante dérivés (options) des supports Gammes H.

Plus les dividendes sont élevés, plus les rémunérations potentielles sont importantes.

Grâce à leur niveau de dividendes plus élevé, les nouveaux Indices de référence optimisés permettent d’améliorer significativement les formules de remboursement des Gammes H.

La crise sur les dividendes en 2020, suite à la crise sanitaire, est venue en outre renforcer l'utilisation des indices à dividendes figés qui s'affranchissent de l'incertitude des dividendes futurs en prélevant un dividende forfaitaire.

Les indices optimisés permettent donc de contourner l’incertitude sur le versement effectif des dividendes en ponctionnant un dividende forfaitaire, sachant qu’ils se sont plutôt bien comportés pendant la dernière crise boursière début 2020.

Avertissement

Le choix de ces indices optimisés vise à ce que, comme par le passé, leurs performances ne s’éloignent pas trop de celles de l’Euro Stoxx® 50.

Toutefois, les variations de chacun de ces indices optimisés peuvent être de sens et d’amplitudes différents entre eux ou par rapport à l’indice standard Euro Stoxx® 50 et leur corrélation avec ce dernier peut ne pas se vérifier, en particulier à court terme.

Par exemple, si leurs performances futures s’avéraient inférieures au décalage historique de 0,70 % par an en moyenne (selon les indices), la probabilité d’atteindre le niveau de déclenchement serait alors mécaniquement diminuée et le risque de franchir à la baisse la barrière de protection à l’échéance serait accentué (par rapport à l’indice standard Euro Stoxx® 50).

Les rémunérations des supports Gammes H sur les nouveaux Indices de référence optimisés sont améliorées de l’ordre de 2 à 3 % par an (par rapport à celles obtenues sur l’Euro Stoxx® 50).

Évolution des indices européens

S&P Euro 50 Equal Weight Synthetic 5 % Price

L’indice S&P Euro 50 Equal Weight Synthetic 5 % Price repose sur une stratégie d’équipondération, qui vise une corrélation étroite avec l’indice Euro Stoxx® 50. Son rendement du dividende synthétique, qui s’élève à 5 %, est en moyenne plus élevé que celui de l’indice Euro Stoxx® 50. Contrairement à l’indice Euro Stoxx® 50 dont les composants sont pondérés principalement sur la base de leur capitalisation boursière, l’indice S&P Euro 50 Equal Weight Synthetic 5 % Price pondère de façon équivalente l’ensemble de ses constituants. Ainsi, chaque société représente 2 % du poids global de l’indice à chaque date de rebalancement. Comme pour celle de l’indice Euro Stoxx® 50, sa composition est revue trimestriellement aux mois de mars, juin, septembre et décembre. L’indice est calculé en réinvestissant les dividendes nets détachés des actions des sociétés qui le composent et en retranchant un prélèvement forfaitaire constant de 5 % par an. Ce prélèvement forfaitaire, fixé lors de la conception de l’indice a un impact négatif sur son niveau par rapport au même indice dividendes nets réinvestis, sans prélèvement forfaitaire. Si les dividendes distribués sont inférieurs au niveau de prélèvement forfaitaire, la performance de l’Indice en sera pénalisée par rapport à un indice classique dividendes non réinvestis.

Pour de plus amples informations sur l’indice : https://indx.bnpparibas.com/SPEU50ES%20Index.

- L’indice peut être suivi sur www.hedios.com ou via une recherche Internet sur "S&P Euro 50"

MSCI® Euro 50 Select 4,75 % Decrement

L’indice MSCI® Euro 50 Select 4,75 % Decrement est un indice de marché actions créé, calculé et publié par la société MSCI, une référence mondiale pour les indices de marché. Il est équipondéré et composé des 50 principales sociétés de la zone euro, sélectionnées sur la base de leur capitalisation boursière. L’indice est diversifié sectoriellement et géographiquement en Europe et sa composition est revue tous les trimestres. L’indice MSCI® Euro 50 Select 4,75 % Decrement est calculé en réinvestissant 100 % des dividendes nets détachés par les actions des sociétés qui le composent et en retranchant un prélèvement forfaitaire de 4,75 % par an.

Pour de plus amples informations sur l’indice : https://www.msci.com/eqb/euro50select/indexperf/dailyperf.html.

- L’indice peut être suivi sur www.hedios.com ou via une recherche Internet sur "MSCI Euro 50"

Euro iStoxx® 70 Equal Weight Decrement 5 %

L’indice Euro iStoxx® 70 Equal Weight Decrement 5 % a été lancé le 29 avril 2016 à un niveau de 1.008,47 points. Toutes les données précédant cette date sont le résultat de simulations historiques systématiques visant à reproduire le comportement qu’aurait eu l’indice s’il avait été lancé dans le passé. Il s'agit d'un nouvel indice de la gamme Stoxx®, qui est composé des 70 plus grandes capitalisations boursières de la zone euro. Sa composition est revue à une fréquence trimestrielle. Il s’agit des 70 plus grandes capitalisations boursières composant l’indice Euro Stoxx® (SXXE), indice représentatif des grandes et moyennes capitalisations boursières de la zone euro. Ces 70 sociétés sont équipondérées, ce qui signifie que chacune d’entre elles représente un poids identique dans le calcul de l’indice, sans déformation liée à la capitalisation boursière. L’indice est calculé de la façon suivante : en ajoutant tous les dividendes nets versés puis en soustrayant 5 % par an.

Pour de plus amples informations sur l’indice : https://www.stoxx.com/index-details?symbol=ISX70D5.

- L’indice peut être suivi sur www.hedios.com ou via une recherche Internet sur "ISX70D5"

Euronext® Eurozone 40 EW Decrement 5 %

L’indice Euronext® Eurozone 40 EW Decrement 5 % est un indice de marché actions créé par Euronext. Il est équipondéré et composé des 40 principales sociétés de la zone euro sélectionnées sur la base de leur capitalisation boursière. L’indice est diversifié sectoriellement et géographiquement et sa composition est revue tous les trimestres. L’indice Euronext® Eurozone 40 EW Decrement 5 % est calculé en réinvestissant les dividendes nets détachés par les actions des sociétés qui le composent et en retranchant un prélèvement forfaitaire de 5 % par an. Si les dividendes distribués sont inférieurs (respectivement supérieurs) au niveau de prélèvement forfaitaire, la performance de l’indice en sera pénalisée (respectivement améliorée) par rapport à un indice classique dividendes non réinvestis.

- L’indice peut être suivi sur www.hedios.com ou via une recherche Internet sur "1RAEZ40"

Solactive Eurozone 50 Equal Weight 5 % AR

L'indice Solactive Eurozone 50 Equal Weight 5 % AR est un indice de marché créé par Solactive en août 2005. Les 50 sociétés composant l'Indice sont diversifiées sectoriellement et géographiquement. Elles sont systématiquement sélectionnées trimestriellement en fonction de leur capitalisation boursière flottante (les actions échangeables sur le marché). Au sein de l'Indice, les sociétés sont équipondérées, c'est-à-dire que chaque société représente la même proportion (peu importe sa valeur boursière). L'indice Solactive Eurozone 50 Equal Weight 5% AR Index-NTR est calculé en réinvestissant les dividendes nets détachés par les sociétés qui le composent et en retranchant un prélèvement forfaitaire de 5 % par an. Si les dividendes distribués sont inférieurs (respectivement supérieurs) au niveau de prélèvement forfaitaire, la performance de l’indice en sera pénalisée (respectivement améliorée) par rapport à un indice standard dividendes non réinvestis.

- L’indice peut être suivi sur www.hedios.com ou via une recherche Internet sur "SOLEWN"

Lettre d'information

Inscrivez-vous à la newsletter !

- Recevez chaque mois nos prochaines offres

- Suivez l'évolution des Gammes H

une question,

besoin d’un rendez-vous ?

01 53 45 98 00

L'équipe Hedios se tient à votre disposition du lundi au vendredi de 7h à 19h