1. Un objectif de 8 % par an en moyenne, nets de tous frais

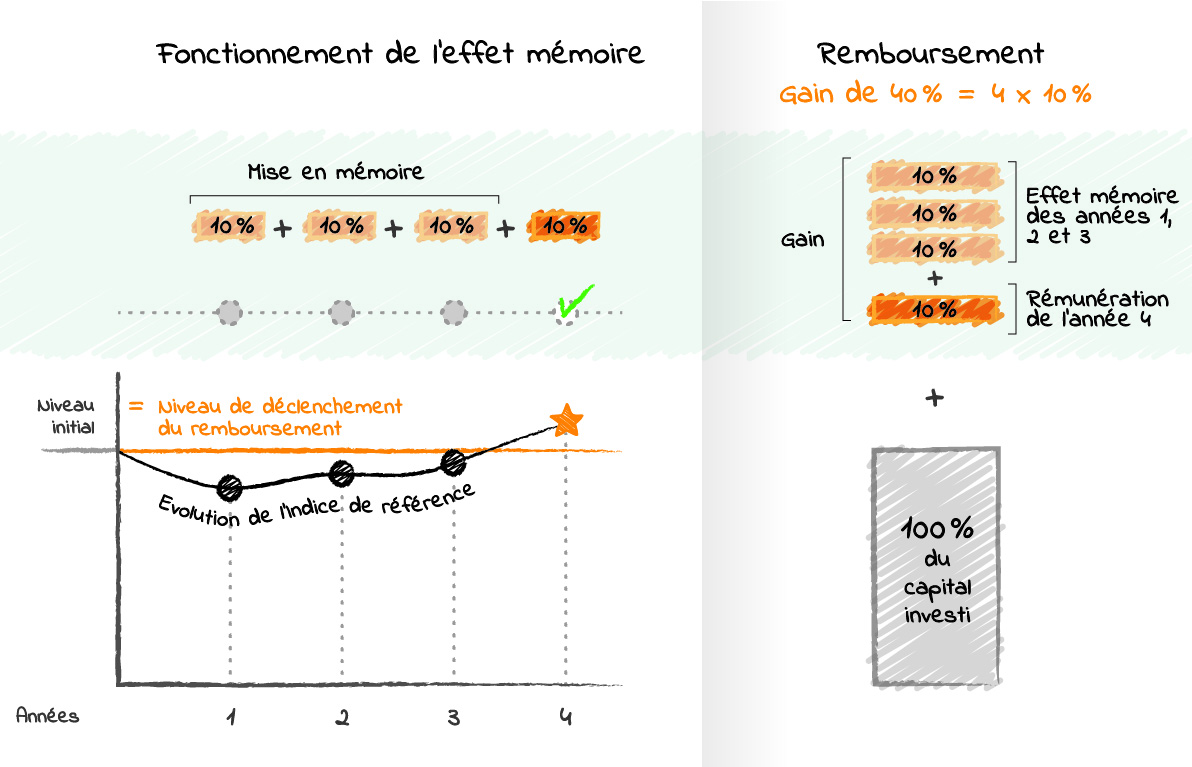

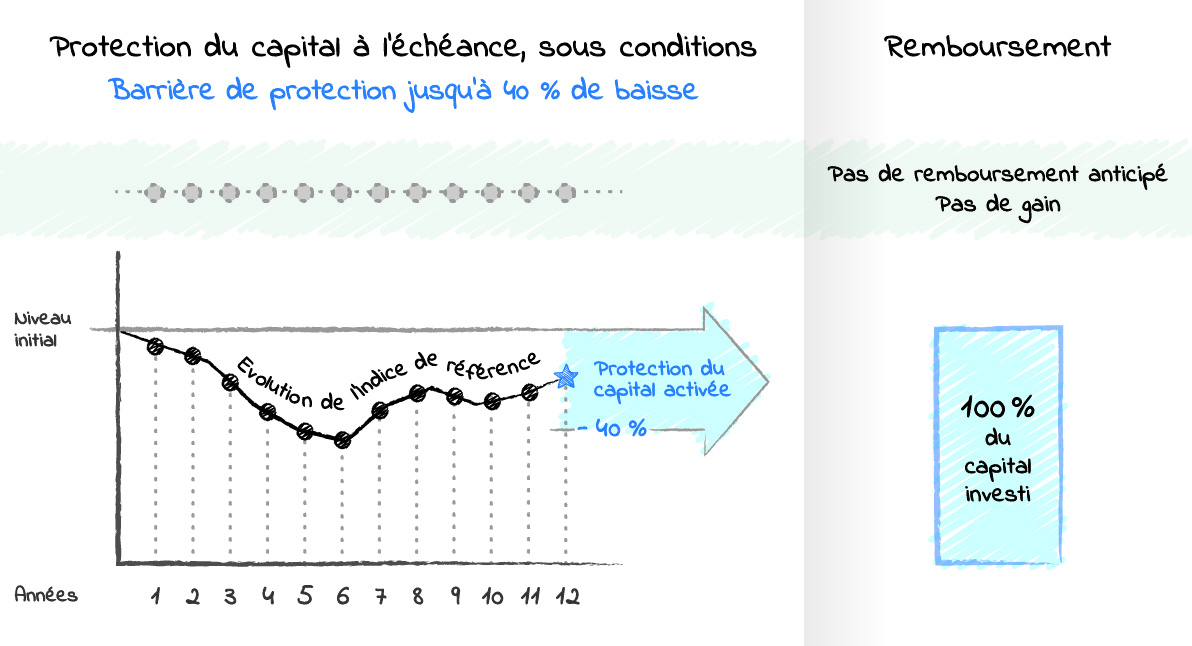

Les Gammes H sont des solutions d’épargne qui ont la particularité de définir à l’avance la rémunération annuelle obtenue en cas de réalisation d’un scénario prévu dès le départ.

Chaque support s’appuie en effet sur une formule de remboursement claire et transparente.

Cette formule est contractuelle et elle fige à la fois les dates de constatation, les niveaux de rémunération et les risques clairement identifiés.

Depuis la création des Gammes H, les 51 supports déjà remboursés au 31 décembre 2020 sont en ligne avec l’objectif de rémunération, avec une moyenne de 8,11 % par an nette de tous frais (sur la base d'une hypothèse des frais liés au cadre d'investissement de 0,60 % par an et avant prélèvements sociaux et fiscalité).

Les performances passées ne préjugent pas des performances futures.