Le présent document est un document non contractuel et non réglementaire à caractère promotionnel et a été communiqué à l’Autorité des Marchés Financiers conformément à l’article 212-28 du Règlement général de l’Autorité des Marchés Financiers.

H Performance 45 (ci-après les "Titres de créance") sont des Titres de créance présentant un risque de perte en capital partielle ou totale en cours de vie et à l’échéance, émis par NATIXIS STRUCTURED ISSUANCE (véhicule d’émission dédié de droit français) ayant fait l’objet d’une demande d’admission à la cotation sur le Marché officiel de la Bourse de Luxembourg (marché réglementé), pouvant être utilisés comme valeurs de référence de contrats d’assurance-vie ou de capitalisation libellés en unités de compte.

Les principales caractéristiques des Titres de créance exposées dans cette communication à caractère promotionnel n’en sont qu’un résumé. Les souscripteurs sont invités, avant toute décision d‘investissement, à prendre connaissance de la documentation juridique du produit telle que renseignée à la rubrique "Documentation Juridique" ci-après et de lire attentivement la rubrique facteurs de risques du Prospectus du produit. En cas d’incohérence entre ce document et la documentation juridique du produit cette dernière prévaudra.

Il appartient aux souscripteurs de comprendre les risques, les avantages et inconvénients liés à un investissement dans le produit et de prendre une décision d’investissement seulement après avoir consulté, s’ils l’estiment nécessaire, leurs propres conseils (juridiques, financiers, fiscaux, comptables ou tout autre) pour s’assurer de la compatibilité d’un investissement dans le produit notamment avec leur situation financière. Ils ne sauraient s’en remettre à une quelconque entité du Groupe BPCE pour cela. Ces dernières ne sauraient être considérées comme fournissant un conseil en investissement ou un conseil d’ordre juridique, fiscal ou comptable. Le Groupe BPCE ne peut être tenu responsable des conséquences financières, juridiques, fiscales ou autre résultant d’un investissement direct ou indirect dans le produit. Natixis ou ses filiales et participations, collaborateurs ou clients peuvent avoir un intérêt ou détenir ou acquérir des informations sur tout produit, instrument financier, indice ou marché mentionné dans ce document qui pourrait engendrer un conflit d’intérêt potentiel ou avéré. Cela peut impliquer des activités telles que la négociation, la détention ou l’activité de tenue de marché, ou la prestation de services financiers ou de conseil sur tout produit, instrument financier, indice ou marché mentionné dans ce document. Ce document à caractère promotionnel ne constitue pas un document d’analyse financière et n’a pas été élaboré conformément aux dispositions réglementaires y afférent.

Informations importantes

Le support H Performance 45 décrit dans la présente communication à caractère promotionnel fait l’objet d’une documentation juridique composée :

- Du prospectus de base relatif au programme d’émission des Instruments Financiers, tel que modifié par ses suppléments successifs, approuvé le 11 juin 2021 par l’AMF sous le n° 21-220 (le "Prospectus de Base") et tel que mis à jour par le Prospectus de Base 2022 (qui sera publié autour du 10 juin 2022). L’approbation du Prospectus de Base par l’AMF ne doit pas être considérée comme un avis favorable sur les valeurs mobilières offertes ou admises à la négociation sur un marché réglementé. Par ailleurs, la remise de ce document n’entraîne en aucune manière une obligation implicite de quiconque de mise à jour des informations qui y figurent.

- Des conditions définitives en date du 26 avril 2022 (les "Conditions Définitives").

Le Prospectus de Base est disponible sur le site de l’AMF (http://www.amf-france.org) et sur le site dédié de NATIXIS (https://cib.natixis.com/DevInet.PIMS.ComplianceTool.Web/api/ProspectusPublicNg/DownloadDocument/171/PROGRAM_SEARCH et https://cib.natixis.com/devinet.pims.compliancetool.web/api/ProspectusPublicNg/Download/FR0014009T83/FT/DS), et des copies peuvent être obtenus auprès de NATIXIS 47, quai d’Austerlitz, 75013 Paris, sur simple demande. Les Conditions Définitives sont disponibles sur le site de la Bourse du Luxembourg (http://www.bourse.lu).

Ces documents ne peuvent être distribués directement ou indirectement à des citoyens ou résidents des États-Unis.

NATIXIS est agréée par l’Autorité de Contrôle Prudentiel et de Résolution ("ACPR") en France en qualité de Banque – prestataire de services d’investissements. NATIXIS est réglementée par l’AMF pour l’exercice des services d’investissements pour lesquels elle est agréée. NATIXIS est supervisée par la Banque centrale européenne ("BCE").

L’attention des souscripteurs est notamment attirée sur le fait qu’en acquérant les Titres de créance, ils prennent un risque de crédit sur l’Émetteur et sur le Garant de la formule, un risque de marché ainsi qu’un risque lié à la liquidité du Titre de créance. En cas d’incohérence entre cette communication à caractère promotionnel et la documentation juridique des Titres de créance, cette dernière prévaudra.

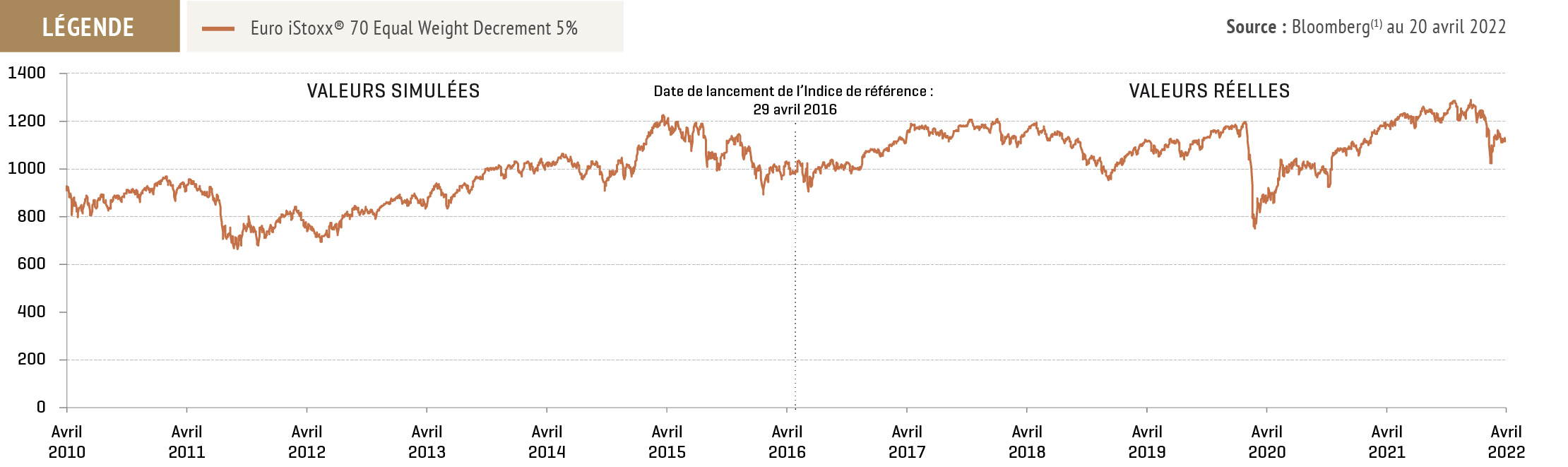

Avertissement STOXX LTD® : l’Indice de référence Euro iStoxx® 70 Equal Weight Decrement 5 % ainsi que ses marques sont la propriété intellectuelle de STOXX Limited, Zurich, Suisse et/ou ses concédants, et sont utilisés dans le cadre de licences. STOXX et ses concédants ne soutiennent, ne garantissent, ne vendent ni ne promeuvent en aucune façon les Instruments Financiers basés sur l’Indice de référence et déclinent toute responsabilité liée au négoce des produits ou services basés sur l’Indice de référence. Les souscripteurs souhaitant de plus amples informations sont invités à consulter le site http://www.stoxx.com.