Ce document ne constitue pas une offre de contrat, une sollicitation, un conseil ou une recommandation de la part de Crédit Agricole CIB ou de l’Émetteur en vue de l’achat ou de la vente du ou des produits qui y sont décrits. Les informations contenues dans le présent document sont communiquées à titre purement indicatif et n’ont aucune valeur contractuelle.

Les éléments ci-dessus ne constituent qu’un résumé des informations contenues dans le “Prospectus” composé du Prospectus de Base en date du 22 juillet 2011, du supplément en date du 7 octobre 2011 et de tout autre supplément éventuel, et des Conditions Définitives (rédigées en langue française). En cas de divergence entre le présent document et le Prospectus, seul ce dernier fera foi. Le Prospectus de Base a fait l’objet d’une approbation par la Commission de Surveillance du Secteur Financier (CSSF) au Luxembourg. A la demande de l’Émetteur, la CSSF a fourni à l’Autorité des Marchés Financiers en France(“AMF“) un certificat attestant que la documentation ci-dessus a été rédigée conformément à la Directive 2003/71 du 4 novembre 2003 (la Directive Prospectus). Le Prospectus est disponible sans frais auprès de Hedios Patrimoine, sur le site Internet de Crédit Agricole CIB (www.ca-cib.fr), sauf Conditions Définitives, et sur le site Internet de la Bourse de Luxembourg (www.bourse.lu).

Principaux risques du produit : Le produit, en raison de sa nature, est caractérisé par un degré de risque élevé qui est lié, notamment :

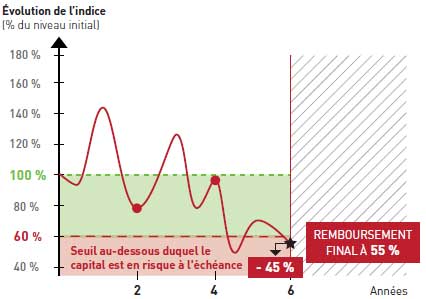

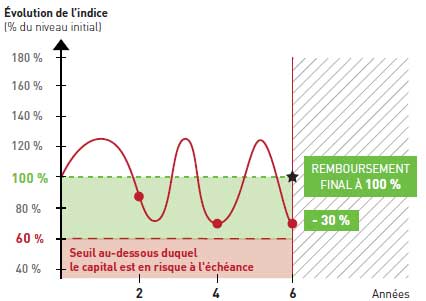

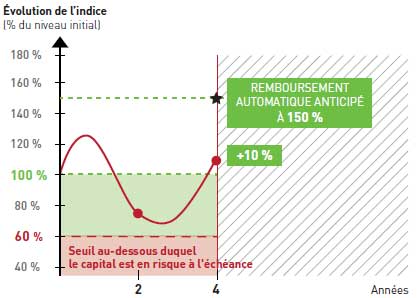

- Au cours et à la volatilité du sous-jacent : la valeur du produit en cours de vie peut connaître de fortes fluctuations, en particulier avant les dates de constatation de l’indice EURO STOXX 50® en années 2 et 4 si le cours de l’indice est proche de son niveau initial et avant la date de constatation finale si l’indice est proche de 60 % ou 100 % de son niveau initial) ;

- Aux taux d’intérêt : la valeur du produit en cours de vie baisse si les taux d’intérêt augmentent, et ce, d’autant plus que l’échéance est lointaine ;

- À l’éventuel risque de liquidité du produit ;

- Au risque de crédit sur l’Émetteur et/ou son Garant : une dégradation de la qualité de crédit perçue par le marché induit une modification des conditions de refinancement de l’Émetteur et du Garant et une baisse de la valeur de marché du titre ; un défaut de l’Émetteur et du Garant induit un risque de non remboursement ;

- À l’éventuelle survenance de certains évènements extraordinaires pouvant affecter le sous-jacent du produit et entraîner, le cas échéant, la fin anticipée du produit (les modalités d’ajustement ou de substitution ou, le cas échéant, de fin anticipée du produit et leurs conséquences sont décrites dans le Prospectus).

La valeur du produit en cours de vie peut donc évoluer indépendamment de l’indice EURO STOXX 50®, connaître de fortes fluctuations et être inférieure au montant de l’investissement initial.

La valeur de remboursement du produit à l’échéance pourra être inférieure au montant de l’investissement initial. Dans le pire des scénarios, les investisseurs peuvent perdre jusqu’à la totalité de leur investissement.

Crédit Agricole CIB recommande, conformément à l’article 212-28 du Règlement Général de l’AMF, de lire attentivement la rubrique “facteurs de risque” du Prospectus de Base.

Ce document est destiné à être distribué uniquement dans le cadre d’une offre se rapportant à un contrat d’assurance sur la vie se référant à des unités de compte (tel que visé dans le Code des Assurances français). Dans ce cadre, lors de l’affectation de versements effectués dans le cadre du contrat d‘assurance vie sur le produit en tant qu’actif représentatif d’une unité de compte, les souscripteurs audit contrat doivent être conscients d’encourir le cas échéant le risque de recevoir une valeur de remboursement inférieure à celle de leurs versements, en cas de décès ou rachat avant terme. Ce document ne constitue pas une proposition de souscription au contrat d’assurance vie. Les conditions de souscription à ce contrat d’assurance vie et de fonctionnement de l’unité de compte sont détaillées dans les Conditions Générales dudit contrat valant Note d’Information.

Avant tout investissement (indirect) dans le produit, vous devez examiner la compatibilité d’un investissement dans le produit au regard de votre propre situation financière et patrimoniale et de votre objectif d’investissement ; vous devez procéder, sans vous fonder exclusivement sur les informations qui vous ont été fournies, à votre propre analyse des avantages et des risques du produit du point de vue juridique, fiscal et comptable, en consultant, si vous le jugez nécessaire, vos propres conseils en la matière ou tous autres professionnels compétents. Les porteurs des titres sont groupés de plein droit pour la défense de leurs intérêts communs en une masse représentée par des personnes visées dans le Prospectus.

Ce produit peut faire l’objet de restrictions à l’égard de certaines personnes ou dans certains pays en vertu des réglementations nationales applicables à ces personnes ou dans ces pays. Il appartient à toute personne qui souhaite investir dans ce produit de s’assurer qu’elle est autorisée à investir dans ce produit. Ce document n’est pas destiné à être distribué aux États-Unis et/ou à des US Persons ou dans des États où la commercialisation des titres n’est pas autorisée. Le présent document n’est pas et ne constitue pas une offre de titres aux États-Unis et les titres ne sont pas enregistrés en vertu du U.S Securities Act de 1933, tel que modifié.

L’exactitude, l’exhaustivité ou la pertinence des informations fournies ne sont pas garanties bien que ces informations aient été établies à partir de sources sérieuses, réputées fiables. Elles sont sujettes à des modifications, notamment en fonction des fluctuations de marché. L’information contenue dans ce document ne saurait constituer une prévision des résultats futurs.

Le distributeur et/ou l’assureur peuvent percevoir une commission. Crédit Agricole CIB est agréée par l’Autorité de Contrôle Prudentiel en France.

L’EURO STOXX 50® (“l’indice”), ainsi que ses marques sont la propriété intellectuelle de STOXX Limited, Zurich, Suisse et/ou ses concédants (les “Concédants”), et sont utilisés dans le cadre de licences. STOXX et ses Concédants ne soutiennent, ne garantissent, ne vendent ni ne promeuvent en aucune façon les titres basés sur l’indice et déclinent toute responsabilité liée au négoce des produits ou services basés sur l’indice.