Avantages / inconvénients

Avantages

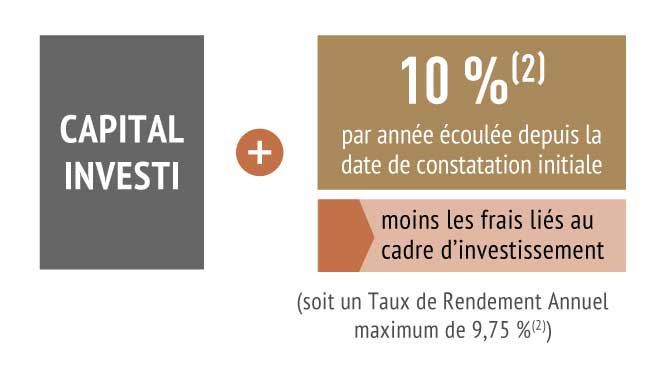

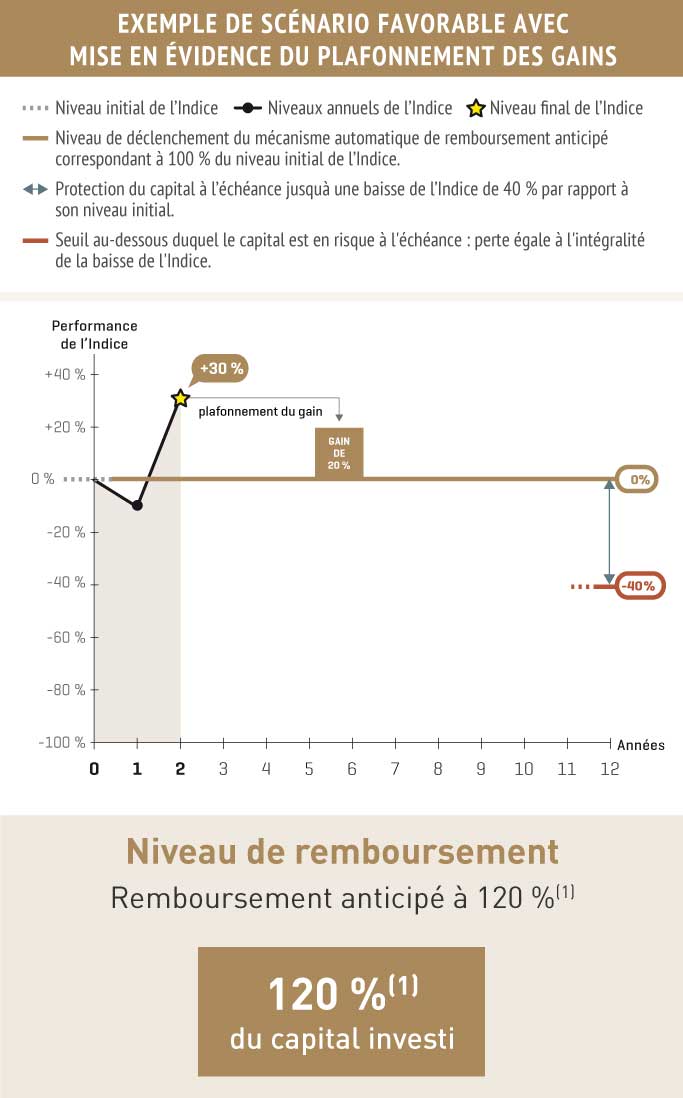

- Une possibilité de remboursement anticipé automatique tous les ans à hauteur du capital investi majoré d’un gain de 10 % par année écoulée depuis la date de constatation initiale (soit un Taux de Rendement Annuel maximum de 9,75 %) si à la date de constatation annuelle, l’Indice est stable ou en hausse par rapport à son niveau initial.

- Si H Rendement 40 dure jusqu’à l’échéance des 12 ans et que l’Indice clôture au moins à son niveau initial à la date de constatation finale, l’investisseur reçoit son capital investi augmenté de 10 % par année soit 120 % (soit un Taux de Rendement Annuel de 6,77 %).

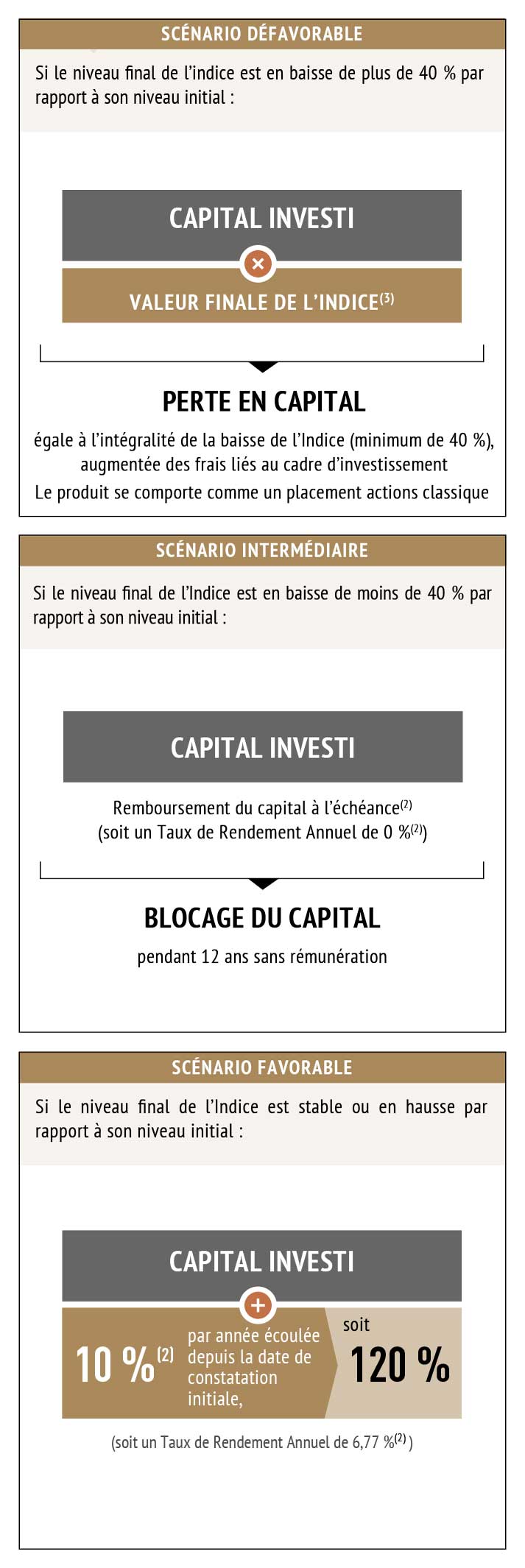

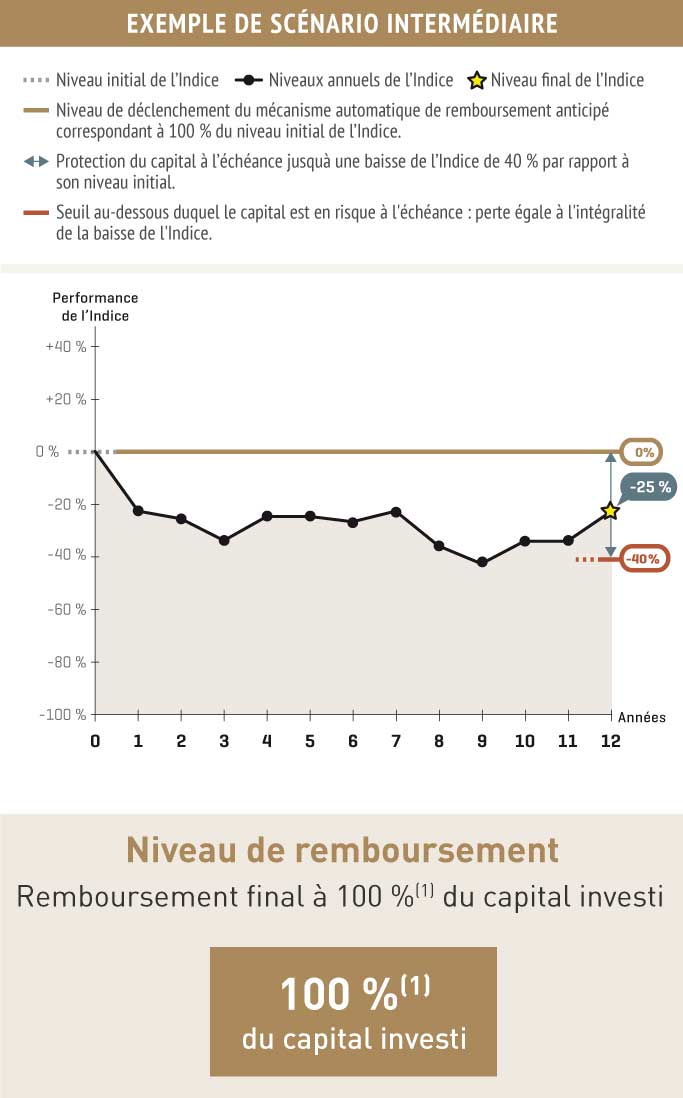

- Remboursement conditionnel du capital hors frais liés au cadre d’investissement à l’échéance : dès lors qu’à la date de constatation finale l’Indice ne clôture pas en baisse de plus de 40 % par rapport à son niveau initial.

Inconvénients

- Risque de perte en capital partielle ou totale en cours de vie et à l’échéance, hors frais liés au cadre d’investissement :

- En cours de vie : en cas de sortie alors que les conditions de remboursement automatique ne sont pas réunies, la formule de remboursement présentée ici ne s’applique pas et le prix de vente dépend des conditions de marché en vigueur au moment de la sortie et pourra être inférieur au montant du capital initialement investi.

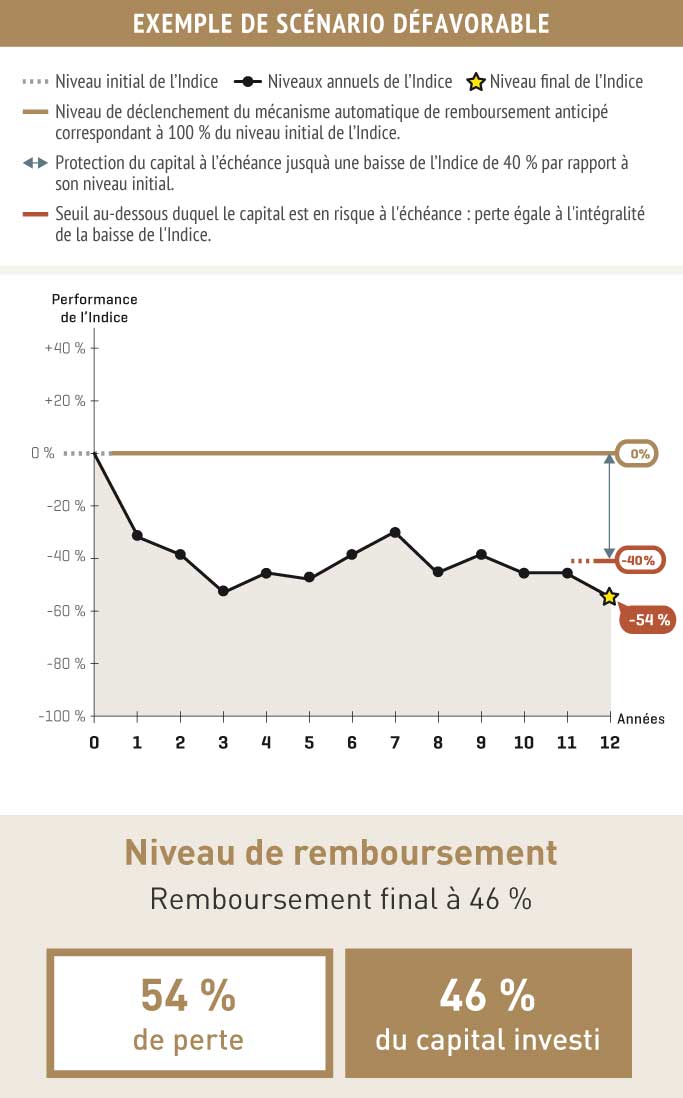

- À l’échéance des 12 ans : en cas de baisse de l’Indice de plus de 40 % par rapport à son niveau initial. L’investisseur est exposé à une perte en capital d’au moins 40 %.

- Lorsque le produit est proposé comme actif représentatif d’une unité de compte dans le cadre de contrats d’assurance-vie ou de capitalisation. L’investisseur est alors soumis à un risque de perte de valeur du capital investi en cas de rachat, d’arbitrage ou de dénouement par décès avant l’échéance.

- Plafonnement des gains : le gain annuel potentiel maximum est fixé à 10 % par an, même en cas de hausse de l’Indice supérieure à ce montant.

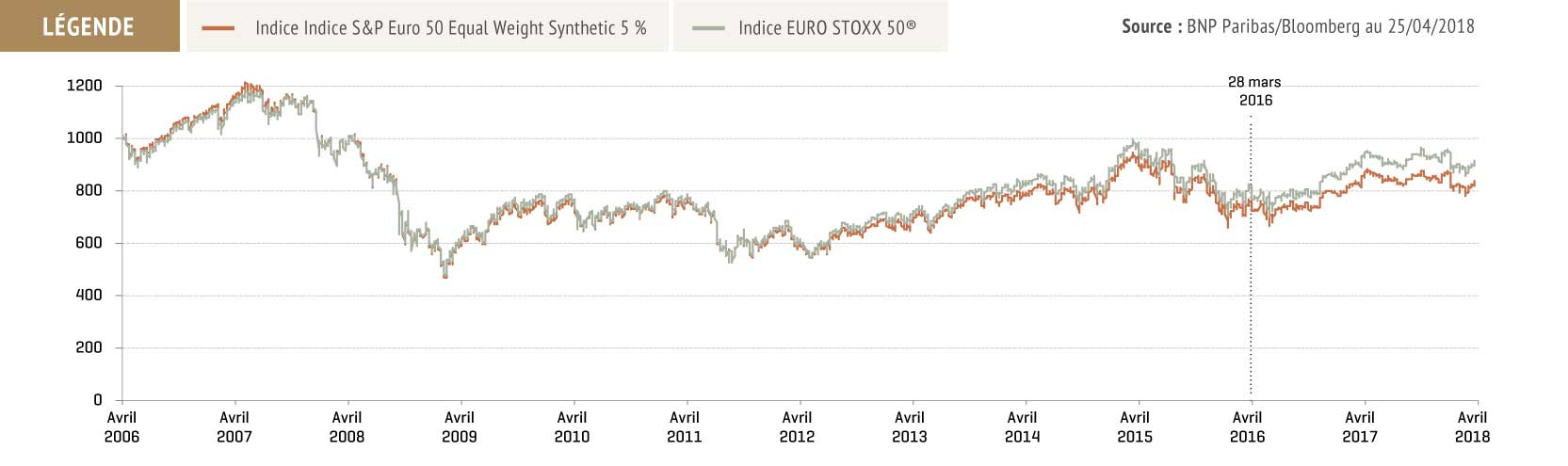

- L’indice S&P Euro 50 Equal Weight Synthetic 5 % Price est équipondéré et calculé, dividendes nets réinvestis, diminué d’un montant forfaitaire de 5 % par an. Le montant des dividendes réinvestis dans l’Indice peut être inférieur ou supérieur au montant forfaitaire de 5 % par an.

- Durée exacte de l’investissement non connue à l’avance : elle peut varier de 1 an à 12 ans.

- Forte variabilité du montant remboursé à l’échéance : il est très sensible à une faible variation de l’Indice autour du seuil de perte en capital, soit 40 % de baisse par rapport à son niveau initial.

- L’investisseur est exposé à un éventuel défaut de l’Émetteur (qui induit un risque sur le remboursement) ou à une dégradation éventuelle de la qualité de crédit (qui induit un risque sur la valeur de marché du produit) de l’Émetteur, et à un risque de défaut de paiement, de faillite et de mise en résolution du Garant de la formule.