Avant tout investissement dans ce produit, les investisseurs sont invités à se rapprocher de leurs conseils financiers, fiscaux, comptables et juridiques.

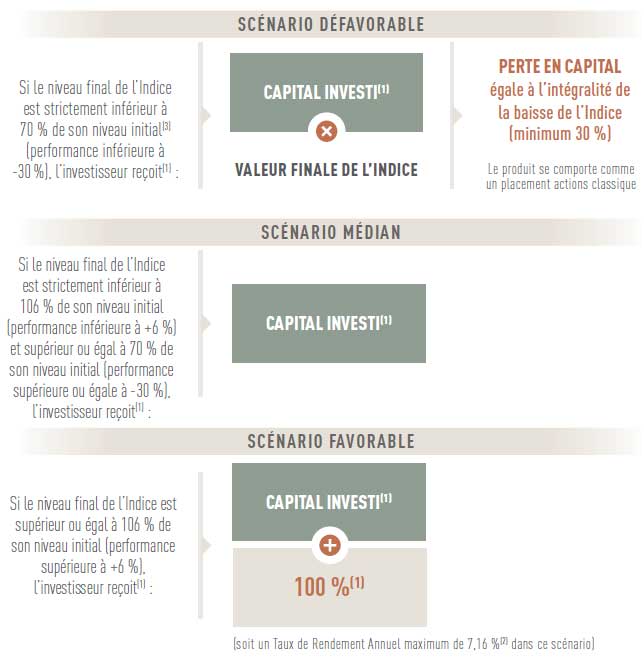

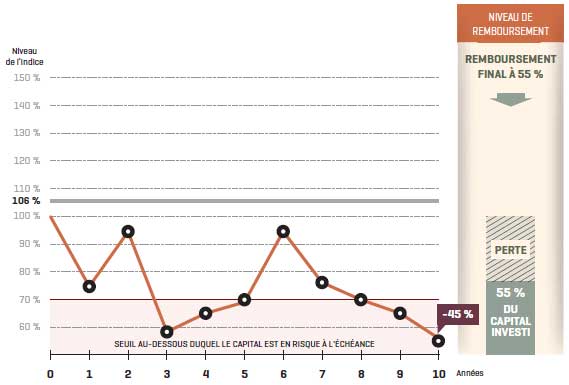

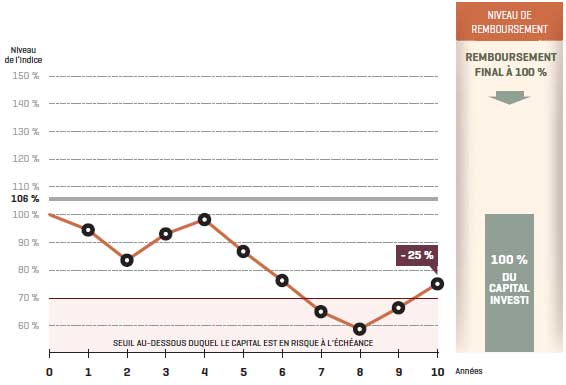

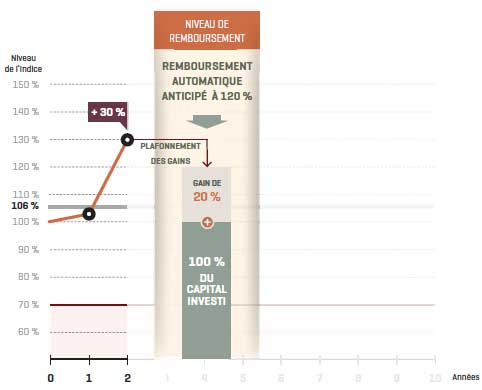

Risque de perte en capital : Le produit présente un risque de perte en capital. La valeur de remboursement du produit peut être inférieure au montant investi. Dans le pire des scénarii, les investisseurs peuvent perdre jusqu’à la totalité de leur investissement.

Performances sur la base de performances brutes : Les gains éventuels peuvent être réduits par l’effet de commissions, redevances, impôts ou autres charges supportées par l’investisseur.

Risque de crédit : En acquérant ce produit, l’investisseur prend un risque de crédit sur l’Émetteur, à savoir que l’insolvabilité de l’Émetteur peut entraîner la perte totale ou partielle du montant investi.

Risque de marché : Le produit peut connaître à tout moment d’importantes fluctuations de cours (en raison notamment de l’évolution du prix, du (ou des) instrument(s) sous-jacent(s) et des taux d’intérêt), pouvant aboutir dans certains cas à la perte totale du montant investi.

Risque de liquidité : Certaines conditions exceptionnelles de marché peuvent avoir un effet défavorable sur la liquidité du produit, voire même rendre le produit totalement illiquide, ce qui peut rendre impossible la vente du produit et entraîner la perte totale ou partielle du montant investi.

Disponibilité du prospectus : Le produit décrit dans le présent document est soumis au “Programme” composé du programme d’émission d’obligations de l’Émetteur en date du 15 décembre 2014, complété du premier supplément en date du 28 mai 2015, du deuxième supplément en date du 29 juin 2015 et du troisième supplément en date du 26 août 2015 et de tout supplément éventuel et des Conditions Définitives (rédigés en langue française). En cas de divergence entre le présent document et le Programme, seul ce dernier fera foi. Le programme d’émission d’obligations de l’Émetteur a fait l’objet d’un visa par l’Autorité des Marchés Financiers en France (“AMF”) en date du 15 décembre 2014 et est disponible, ainsi que ses trois premiers suppléments et tout supplément éventuel et les Conditions Définitives, sur le site Internet de la Caisse Fédérale du Crédit Mutuel Nord Europe (https://www.creditmutuel.fr). Le résumé du prospectus de base est disponible en langue française sur le site de l’AMF (www.amf-france.org).

Il est recommandé aux investisseurs de se reporter à la rubrique “facteurs de risques” du prospectus du produit et aux Conditions Définitives avant tout investissement dans le produit. En cas d’incohérence entre le présent document et le Programme, ce dernier prévaudra.

Ce document est destiné à être distribué dans le cadre d’une offre au public en France dans le cadre d’une offre se rapportant à un contrat d’assurance sur la vie ou de capitalisation se référant à des unités de compte (tel que visé dans le Code des assurances français) ou dans le cadre d’une offre en compte titres.

Avertissement en cas d’investissement dans le cadre d’un contrat d’assurance-vie ou contrat de capitalisation (support en unités de compte) : Les titres de créance peuvent être proposés comme actif représentatif d’une unité de compte dans le cadre de contrats d’assurance-vie ou de capitalisation. La présente brochure décrit les caractéristiques des titres de créance et ne prend pas en compte les spécificités des contrats d’assurance-vie ou de capitalisation dans le cadre desquels ce produit est proposé.

L’assureur s’engage exclusivement sur le nombre d’unités de compte mais non sur leur valeur, qu’il ne garantit pas. La valeur des titres de créance prise en compte pour la conversion en nombre d’unités de compte est la valeur d’émission des titres. En cas de dénouement du contrat par décès de l’assuré, ou de sortie du support (rachat ou arbitrage) avant l’échéance du titre, la valorisation dépendra des paramètres du marché. Elle pourra être très différente (inférieure ou supérieure) à celle résultant de l’application à l’échéance de la formule prévue, et pourrait occasionner une perte en capital non mesurable a priori. Pour plus de précisions, nous vous invitons à vous reporter aux documents contractuels de votre contrat d’assurance-vie ou de capitalisation.

Événements extraordinaires affectant le (ou les) sous-jacent(s) : ajustement ou substitution, remboursement anticipé du produit. Afin de prendre en compte les conséquences sur le produit de certains événements extraordinaires pouvant affecter le (ou les)

instrument(s) sous-jacent(s) du produit, le Programme prévoit (i) des modalités d’ajustement ou de substitution et, dans certains cas, (ii) le remboursement anticipé du produit. Ces éléments peuvent entraîner une perte sur le produit.

Rachat par La Française Bank ou dénouement anticipé du produit : La Française Bank s’efforcera, dans des conditions normales de marché, d’assurer un marché secondaire sur le produit, sans que cela ne constitue une obligation juridique pour La Française Bank. La fourniture d’un marché secondaire dépendra des conditions générales de marché, des conditions de liquidité du (ou des) instrument(s) sous-jacent(s).

Avertissement relatif à l’Indice : L’EURO STOXX® Select Dividend 30 ainsi que ses marques sont la propriété intellectuelle de STOXX Limited, Zurich, Suisse et/ou ses concédants (Les “Concédants”), et sont utilisés dans le cadre de licences. STOXX et ses Concédants ne soutiennent, ne garantissent, ne vendent ni ne promeuvent en aucune façon les valeurs ou les Titres de créance ou les options ou toute autre appellation technique basées sur l’Indice et déclinent toute responsabilité liée au négoce des produits ou services basés sur l’indice. Les investisseurs souhaitant de plus amples informations sont invités à consulter le site www.stoxx.com.

Caisse Fédérale du Crédit Mutuel Nord Europe est un établissement de crédit (banque) français agréé par l’Autorité de Contrôle Prudentiel et de Résolution. La Française Bank est agréée au Luxembourg par la Commission de surveillance du secteur financier CSSF) en tant qu’établissement de crédit – prestataire de services et activités d’investissement La Française Bank, succursale de Paris, est autorisée à exercer en France en libre établissement les activités d’établissement de crédit – prestataire de services et activités d’investissement. La Française Bank est une filiale de Caisse Fédérale du Crédit Mutuel Nord Europe.