Document communiqué à l’AMF conformément à l’article 212-28 de son Règlement Général.

Une information complète sur le produit, notamment ses facteurs de risques inhérents au titre de créance, ne peut être obtenue qu’en lisant le prospectus de base (le "Prospectus") et les Conditions Définitives. Ce document constitue une présentation commerciale. Il ne saurait en aucun cas constituer une recommandation personnalisée d’investissement ou une sollicitation ou une offre en vue de la souscription au titre de créance. Il est diffusé au public, indifféremment de la personne qui en est destinataire. Ainsi le support financier visé ne prend en compte aucun objectif d’investissement, situation financière ou besoin spécifique à un destinataire en particulier. En cas de souscription, l’investisseur doit obligatoirement consulter préalablement le Prospectus et les Conditions Définitives de H Rendement 29 afin notamment de prendre connaissance de manière exacte des risques encourus. L’investissement doit s’effectuer en fonction de ses objectifs d’investissement, son horizon d’investissement, son expérience et sa capacité à faire face au risque lié à la transaction. L’investisseur est invité, s’il le juge nécessaire, à consulter ses propres conseils juridiques, fiscaux, financiers, comptables et tous autres professionnels compétents, afin de s’assurer que ce titre est conforme à ses besoins au regard de sa situation, notamment financière, juridique, fiscale ou comptable. L’attention de l’investisseur est attirée sur le fait que la souscription à ce support financier peut faire l’objet de restrictions à l’égard de certaines personnes ou de certains pays en vertu des réglementations nationales applicables à ces personnes. IL VOUS APPARTIENT DONC DE VOUS ASSURER QUE VOUS ÊTES AUTORISÉS À SOUSCRIRE À CE PRODUIT. Il conviendrait de préciser que les titres décrits aux présentes ne peuvent à aucun moment être la propriété légale ou effective d’une "US person" au sens défini dans la Régulation S, et par voie de conséquence sont offerts et vendus hors des États-Unis à des personnes qui ne sont pas ressortissantes des États-Unis sur le fondement de la Régulation S. Les simulations et opinions présentées sur ce document sont le résultat d’analyses de Natixis à un moment donné et ne préjugent en rien de résultats futurs. Il est rappelé que les performances passées ne sont pas un indicateur fiable des performances futures et ne sont pas constantes dans le temps. H Rendement 29 est (i) éligible pour une souscription en compte titres et (ii) un support représentatif d’une unité de compte de contrat d’assurance vie ou de capitalisation, tel que visé dans le Code des assurances (ci-après le "Contrat"). L’ensemble des données est présenté hors fiscalité applicable, hors inflation et/ou frais liés au cadre d’investissement. Les indications qui figurent dans le présent document, y compris la description des avantages et des inconvénients, ne préjugent pas du cadre d’investissement choisi et notamment de l’impact que les frais liés à ce cadre d’investissement peuvent avoir sur l’économie générale de l’opération pour l’investisseur. Cette brochure décrit exclusivement les caractéristiques techniques et financières du produit. Ce document est destiné à être distribué dans le cadre d’une offre au public en France. Ce document ne constitue pas une proposition de souscription au contrat d’assurance vie ou de capitalisation ni une offre de contrat, une sollicitation, un conseil en vue de l’achat ou de la vente du produit décrit.

Natixis ou ses filiales et participations, collaborateurs ou clients peuvent avoir un intérêt ou détenir ou acquérir de telles informations sur tout produit, instrument financier, indice ou marché mentionné dans ce document qui pourrait engendrer un conflit d’intérêt potentiel ou avéré. Cela peut impliquer des activités telles que la négociation, la détention ou l’activité de tenue de marché, ou la prestation de services financiers ou de conseil sur tout produit, instruments financier, indice ou marché mentionné dans ce document.

Informations importantes

Le Prospectus de Base relatif au programme d’émission de titres de créance de 10.000.000.000 d’euros de l’émetteur, tel que modifié par ses suppléments successifs, a été approuvé le 13 juin 2016 par l’Autorité des Marchés Financiers ("AMF") sous le visa n° 16-241 (le "Prospectus de Base"). Le Prospectus de Base et les Conditions Définitives de l’émission des présents Instruments Financiers en date du 29 novembre 2016 sont disponibles sur les sites de la Bourse de Luxembourg (www.bourse.lu), de Natixis (www.equitysolutions.natixis.com) et de l’AMF (www.amf-france.org). Les informations figurant dans ce document n’ont pas vocation à faire l’objet d’une mise à jour après la date d’ouverture de la Période de commercialisation. Par ailleurs, la remise de ce document n’entraîne en aucune manière une obligation implicite de quiconque de mise à jour des informations qui y figurent. Ce document ne peut être distribué directement ou indirectement à des citoyens ou résidents des Etats-Unis. Natixis est agréée par l’Autorité de Contrôle Prudentiel et de Résolution ("ACPR") en France en qualité de Banque – prestataire de services d’investissements. Natixis est réglementée par l’AMF pour l’exercice des services d’investissements pour lesquels elle est agréée. Natixis est supervisée par la Banque centrale européenne ("BCE").

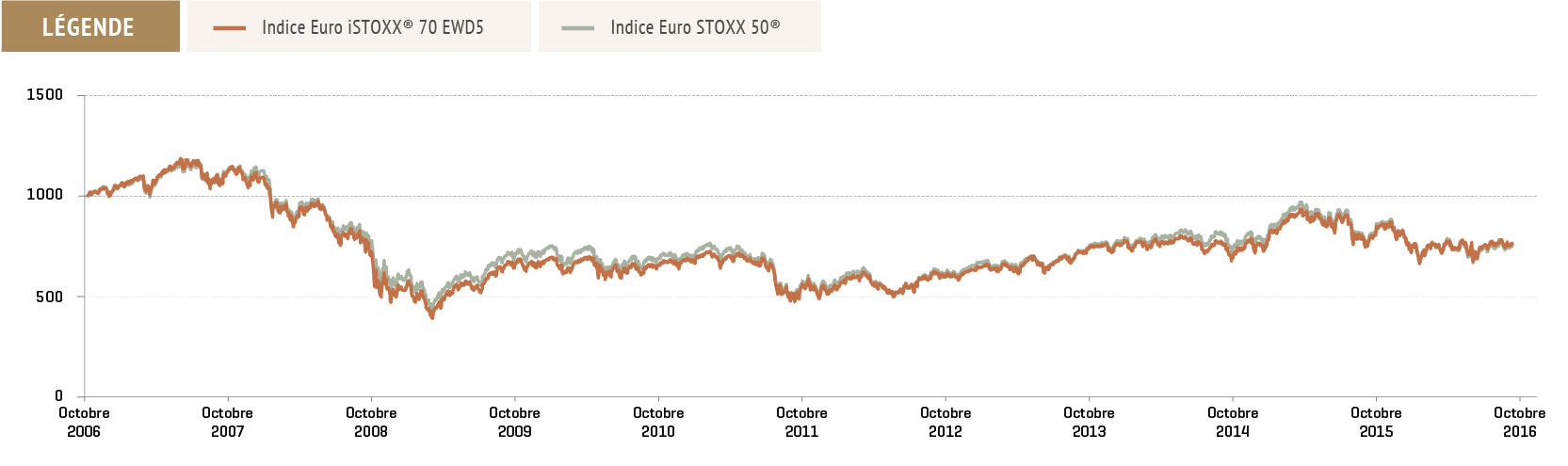

Avertissement STOXX

L’Euro iSTOXX® 70 Equal Weight Decrement 5 % ainsi que ses marques sont la propriété intellectuelle de STOXX Limited, Zurich, Suisse et/ou ses concédants, et sont utilisés dans le cadre de licences. STOXX et ses concédants ne soutiennent, ne garantissent, ne vendent ni ne promeuvent en aucune façon les Instruments Financiers basés sur l’Indice et déclinent toute responsabilité liée au négoce des produits ou services basés sur l’Indice. Les investisseurs souhaitant de plus amples informations sont invités à consulter le site www.stoxx.com.