Avantages / inconvénients

Avantages

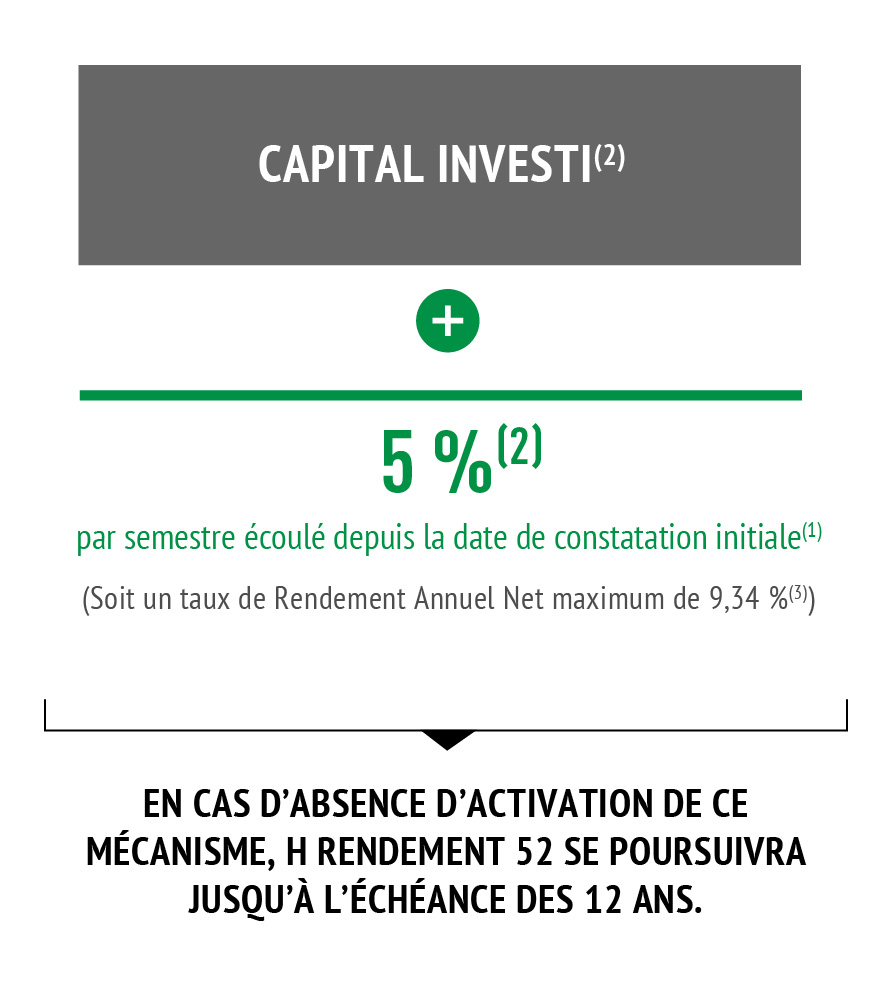

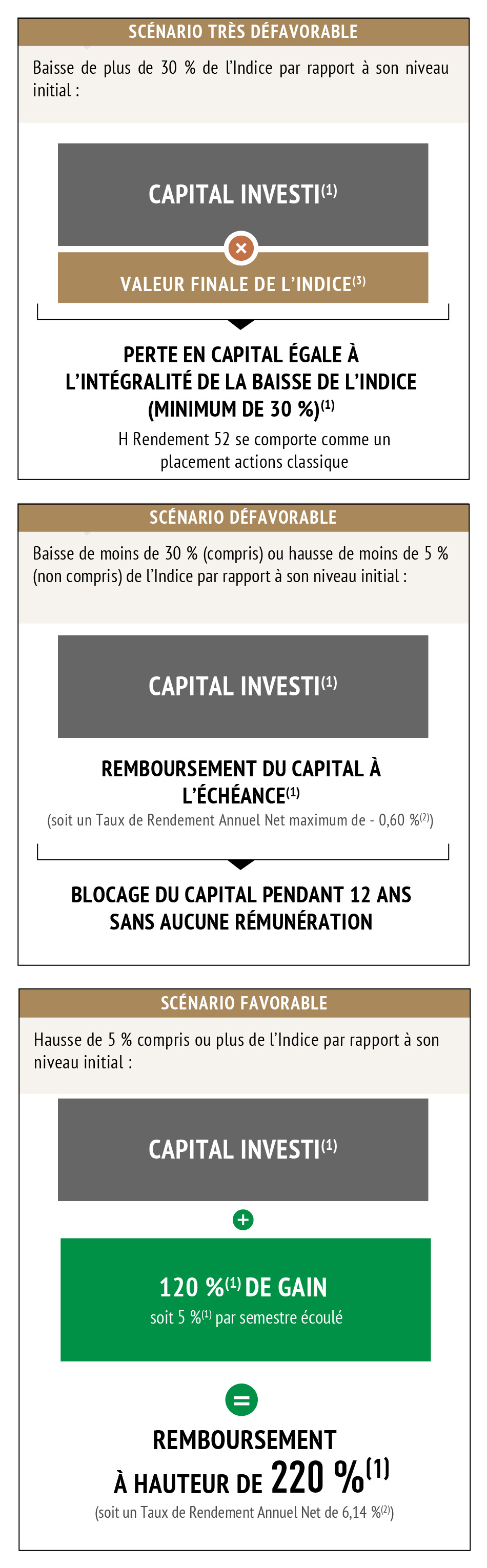

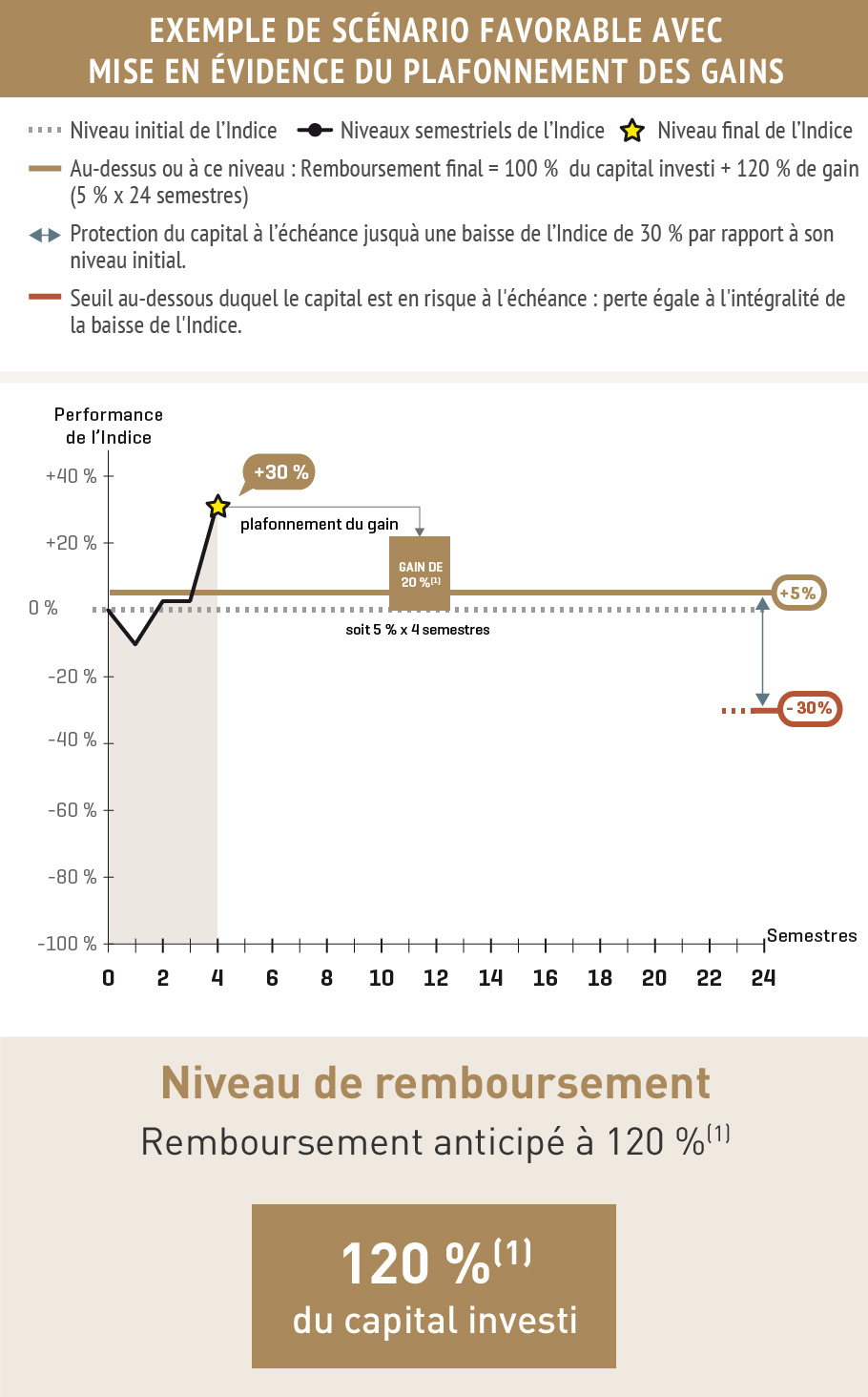

- Une possibilité de remboursement anticipé automatique tous les semestres à partir du semestre 2(1) à hauteur du capital investi majoré d’un gain de 5 %(2) par semestre écoulé depuis la date de constatation initiale(5) (soit un Taux de Rendement Annuel Net maximum de 9,34%(3)) si à une date de constatation semestrielle(1), l’Indice est en hausse d’au moins 5 % par rapport à son niveau initial(5).

- Si H Rendement 52 dure jusqu’à l’échéance des 12 ans et que l’Indice est en hausse de 5 % ou plus à la date de constatation finale(4) par rapport à son niveau initial, le souscripteur reçoit son capital investi augmenté de 5 %(2) par semestre écoulé soit 120 % (soit un Taux de Rendement Annuel net de 6,14 %(3)).

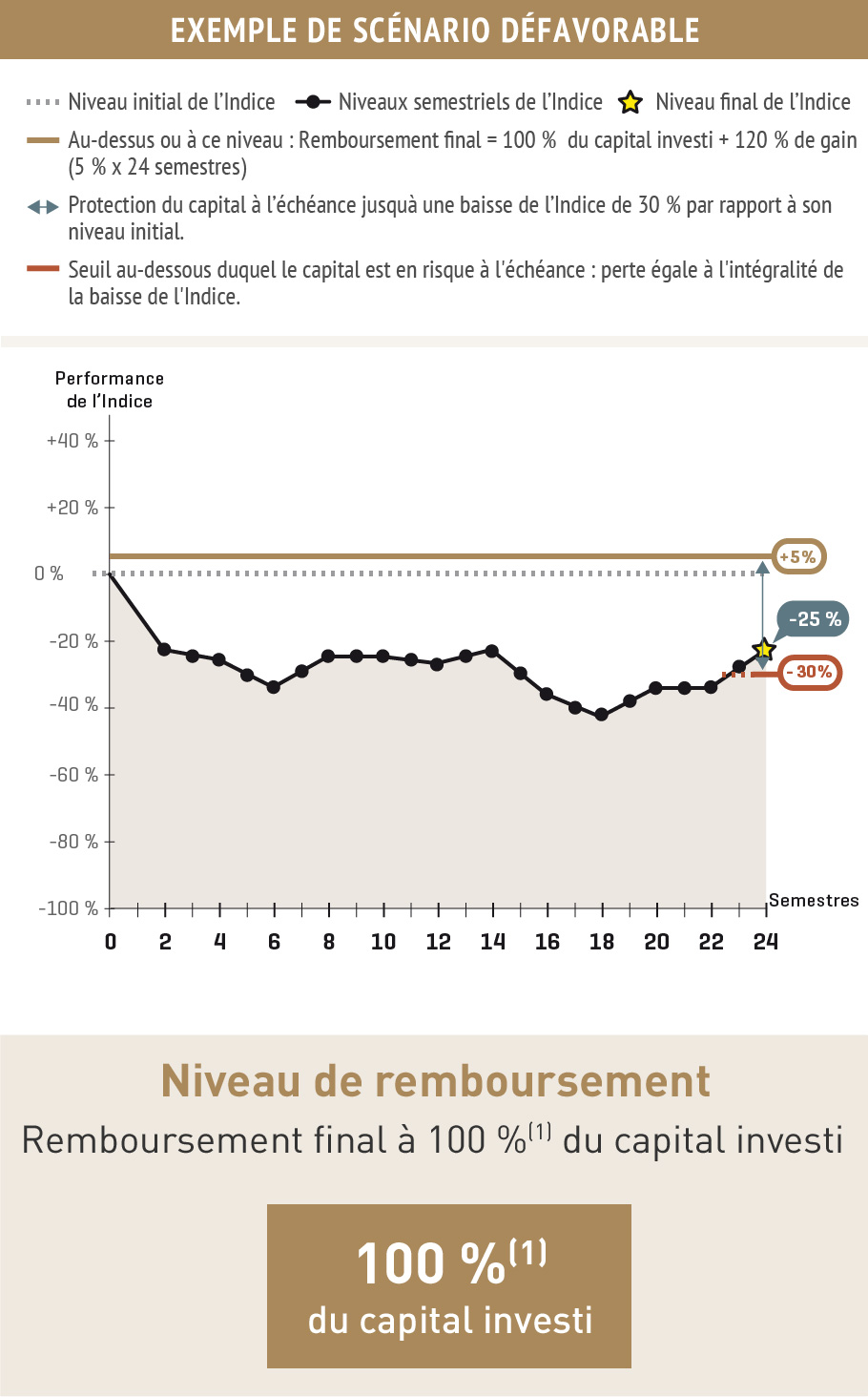

- Remboursement conditionnel du capital(2) à l’échéance : dès lors qu’à la date de constatation finale(4) l’Indice ne clôture pas en baisse de plus de 30 % ou n’enregistre pas une hausse de plus de 5 % par rapport à son niveau initial(5).

Inconvénients

- Risque de perte en capital partielle ou totale en cours de vie et à l’échéance :

- En cours de vie : en cas de sortie alors que les conditions de remboursement anticipé automatique ne sont pas réunies, la formule de remboursement présentée ici ne s’applique pas et le prix de vente dépend des conditions de marché en vigueur au moment de la sortie et pourra être inférieur au montant du capital initialement investi.

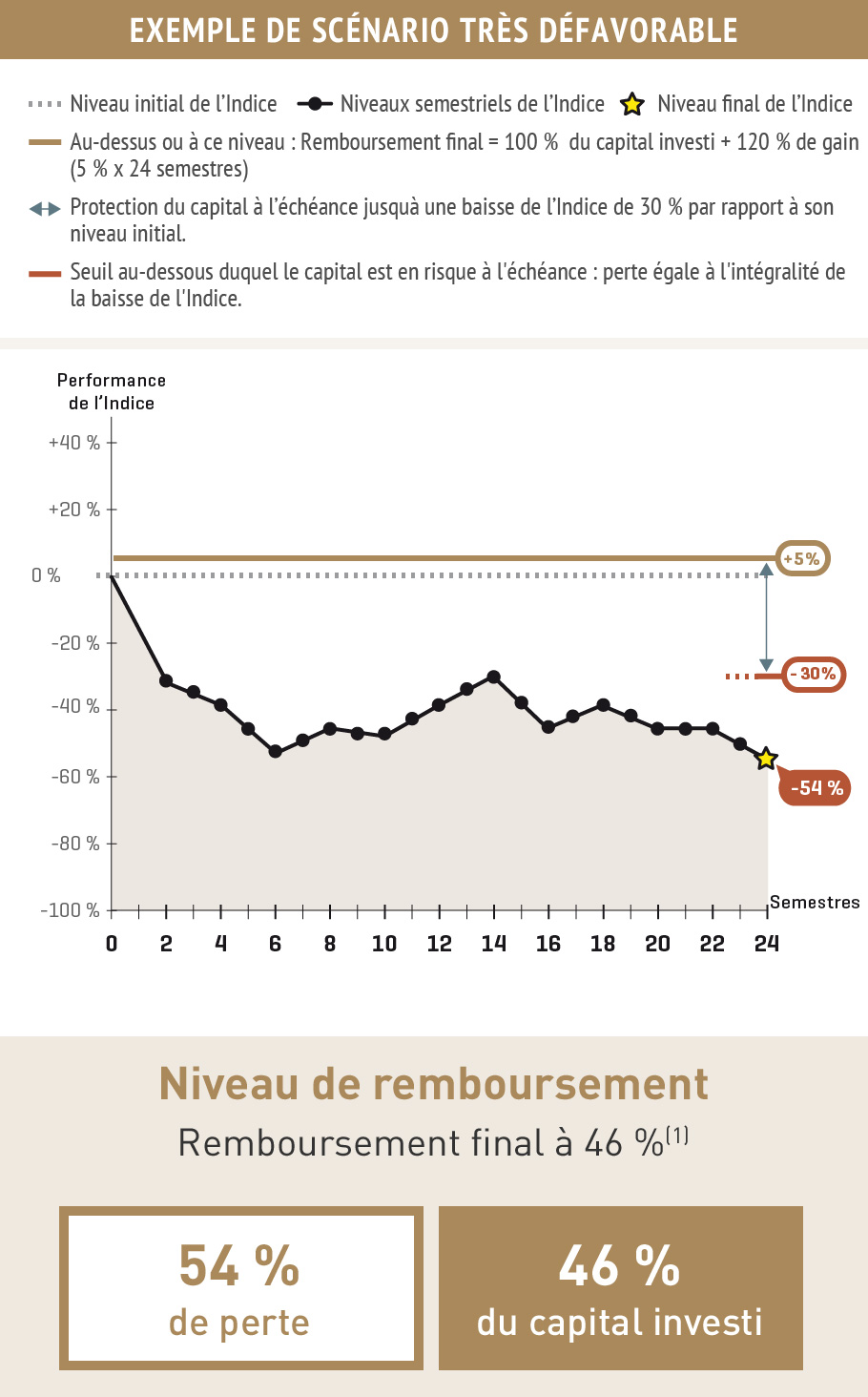

- À l’échéance des 12 ans : en cas de baisse de l’Indice de plus de 30 % par rapport à son niveau initial. Le souscripteur est exposé à une perte en capital d’au moins 30 %, pouvant être totale.

- Lorsque H Rendement 52 est proposé comme actif représentatif d’une unité de compte dans le cadre de contrats d’assurance-vie ou de capitalisation. Le souscripteur est alors soumis à un risque de perte de valeur du capital investi en cas de rachat, d’arbitrage ou de dénouement par décès avant l’échéance.

- Plafonnement des gains : le gain potentiel maximum est fixé à 5 %(2) par semestre écoulé depuis la date de constatation initiale(5), (soit un Taux de Rendement Annuel net maximum de 9,34 %(3)) même en cas de hausse de l’Indice supérieure à ce montant.

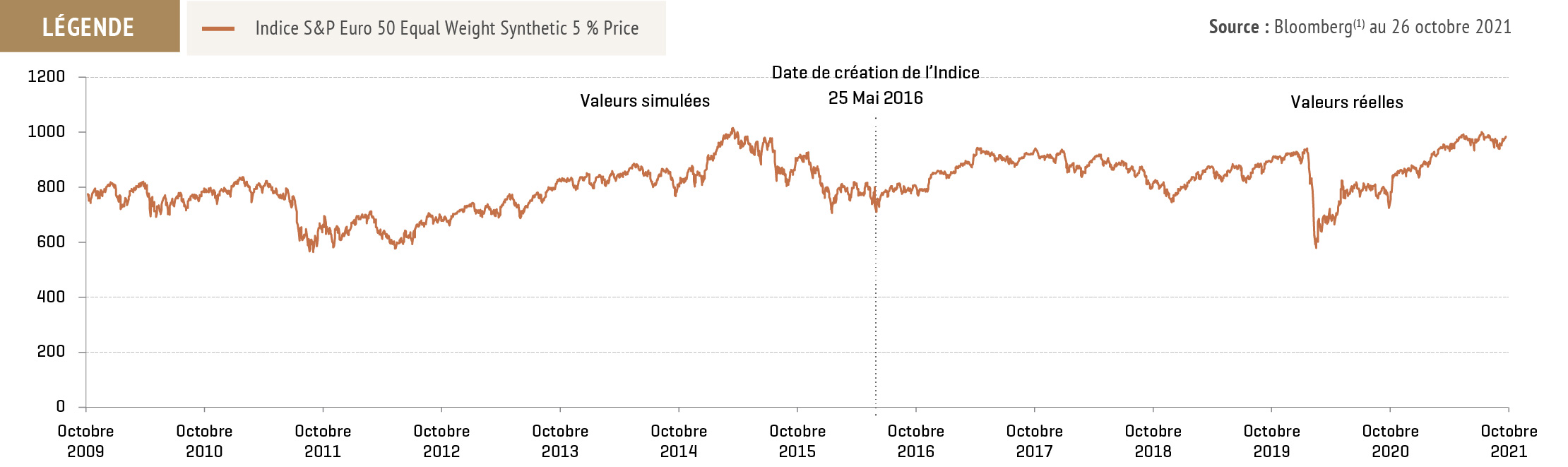

- L’Indice est équipondéré et calculé, dividendes nets réinvestis, diminué d’un montant forfaitaire de 5 % par an. Le montant des dividendes nets réinvestis dans l’Indice peut être inférieur ou supérieur au montant forfaitaire de 5% par an. Si les dividendes distribués sont inférieurs (respectivement supérieurs) au niveau de prélèvement forfaitaire, la performance de l’Indice en sera pénalisée (respectivement améliorée) par rapport à un indice dividendes nets non réinvestis standard.

- Durée exacte de l’investissement non connue à l’avance : elle peut varier de 1 an à 12 ans.

- Forte variabilité du montant remboursé à l’échéance : il est très sensible à une faible variation de l’Indice autour des seuils de 30 % de baisse et de 5 % de hausse.

- Le souscripteur est exposé à un éventuel défaut de l’Émetteur (qui induit un risque sur le remboursement) ou à une dégradation éventuelle de la qualité de crédit de l’Émetteur (qui induit un risque sur la valeur de marché de H Rendement 52), à un risque de faillite, défaut de paiement ou de mise en résolution du Garant de la Formule.

Vous êtes sur le point d’acheter un instrument financier qui n’est pas simple et qui peut être difficile à comprendre.

- Pour le détail des dates, se référer au tableau récapitulant les principales caractéristiques.

- Hors frais liés au cadre d’investissement et avant prélèvements sociaux et fiscalité, sous réserve de l’absence de faillite ou de défaut de paiement de l’Émetteur, de faillite, de défaut de paiement ou de mise en résolution du Garant de la formule.

- Les Taux de Rendement Annuels présentés sont nets des frais liés au cadre d’investissement (sur la base d’une hypothèse des frais liés au cadre d’investissement de 0,60 % par an) et avant prélèvements sociaux et fiscalité. Ils sont calculés à partir de la date de constatation initiale(5) jusqu’à, selon les scénarios, l’une des dates de constatation semestrielle(1) ou la date de constatation finale (le 6 février 2034). Il est précisé que l’assureur, d’une part, l’Émetteur et le Garant de la formule d’autre part, sont des entités juridiques indépendantes.

- Niveau de clôture de l’Indice à la date de constatation finale du 6 février 2034.

- Niveau de clôture de l’Indice à la date de constatation initiale du 1er février 2022.